روش های تشخیص الگو در تحلیل تکنیکال

فهرست مطالب

مقدمه

تشخیص الگو در تحلیل تکنیکال یکی از مهمترین مواردی است که بهتر است قبل از سرمایه گذاری در ارزهای دیجیتال، آن را فرا بگیرید! حرکات قیمتی بازار معمولاً الگوها و شکلهای یکسانی ایجاد میکند. شناخت این الگوها راه را برای خرید و فروش ارز دیجیتال و کسب سود بیشتر هموار میسازد. اگر به دنبال ترید و سرمایه گذاری در ارزهای دیجیتال هستید و میخواهید با الگوهای تحلیل تکنیکال بیشتر آشنا شوید، این مقاله را از دست ندهید.

تشخیص الگو در تحلیل تکنیکال

در میان انواع بازارهای سرمایهگذاری، بازار کریپتوکارنسیها بسیار غیرقابل پیشبینی هستند. از جمله عواملی که در نوسانات قیمت ارزهای دیجیتال تأثیرگذار است، اخبار رد یا قبول شدن بیت کوین از طرف افراد مشهور و سلبریتیها و سرمایهگذاری نهنگ ها در بازار است.

اما مسئله اصلی این است که چگونه میتوان متوجه تغییرات احتمالی بازار شد؟ چگونه میتوان فرصتهای خرید و فروش را شناسایی و به موقع از آنها استفاده کرد؟ گرچه در نگاه اول پاسخ این سؤال بسیار دشوار به نظر میرسد، اما جای نگرانی نیست! شما با تشخیص الگو در تحلیل تکنیکال و تحلیل نمودار قیمت هر یک از ارزهای دیجیتال، به اطلاعات مفید و کارآمدی دست پیدا خواهید کرد. نمودار ترید (نموداری شامل اطلاعات قیمت و حجم بازار) هر یک از ارزهای دیجیتال که شامل تاریخچه معاملات و دادههای حال حاضر است، بهترین منبع برای ارزیابی و پیش بینی حرکت بازار هستند.

در ادامه به معرفی انواع الگوهای نموداری تحلیل تکنیکال و نحوه بررسی و تحلیل هر یک از آنها میپردازیم.

الگوهای نموداری ادامه دهنده (Continuation)

الگوی ادامه دهنده یکی از ابزارهای تشخیص الگو در تحلیل تکنیکال است. این الگو نشاندهنده این است که روند فعلی، شانس بیشتری برای ماندگاری و ادامه دارد؛ بنابراین احتمال تغییر وضعیت در این الگو، زیاد نیست. به عنوان مثال، اگر ارزش جفت ارز BTC / USD برای چند روز متوالی سر به فلک بکشد و سپس الگو ادامه یابد، احتمالاً زمان خرید است. چراکه این الگو ادامه دارد و افزایش قیمت بیشتری پیش روی این جفت ارز است. در این شرایط اصطلاحاً شما با یک الگوی گاوی روبهرو هستید.

به همین ترتیب، زمانی که در حال مشاهده الگوی ادامه دهنده در کاهش قیمت هستید، بهتر است در یک فرصت مناسب برای فروش اقدام کنید؛ چراکه احتمال کاهش قیمت در ادامه مسیر بیشتر و بیشتر میشود. به الگوی نموداری این وضعیت، الگوی خرسی هم گفته میشود.

در ادامۀ مبحث تشخیص الگو در تحلیل تکنیکال با انواع الگوهای گاوی و خرسی در مجموعه الگوهای ادامه دهنده آشنا میشویم.

1.الگوهای گاوی (Bullish Harami)

الگوهای گاوی الگوهای صعودی هستند که شناخت آنها برای تشخیص الگو در تحلیل تکنیکال بسیار ضروری و مهم است.

پرچم مستطیلی + پرچم سه گوش (Flag + Pennant)

این الگو معمولاً در یک بازه زمانی کوتاه، در میانه یک نمودار ادامه دهنده قابل مشاهده است. الگوی پرچم شامل دو بخش، میله و پرچم است. بخش میله، نشاندهنده یک حرکت تند قیمت، هم در حالت نزولی و هم صعودی است. پرچم، بخشی از الگو است که بعد از تعیین وضعیت میلهها در یک بازه زمانی، شکل میگیرد. در تصاویر زیر، دو الگوی پرچم و سه گوش نمایش داده شده است:

الگوی فنجان و دستگیره (Cup with Handle)

یکی دیگر از ابزارهای تشخیص الگو در تحلیل تکنیکال الگوی فنجان و دستگیره است. این الگو هم از دو بخش فنجان و دستگیره تشکیل شده است. در این مدل، دو نوسان شدید قیمت مشاهده میشود که یکی بزرگتر از دیگری است. اولین نوسان شدید، بخش فنجان و دومی بخش دستگیره را تشکیل میدهد.

بعد از این الگو، معمولاً تقاضا برای خرید افزایش چشمگیری دارد و قیمت ارز افزایش خواهد یافت. بنابراین بهترین زمان برای خرید، کف قیمت یا همان کف فنجان است! در این زمان قیمت ارز برای مدتی افزایش خواهد یافت؛ چراکه درصد خرید افزایش یافته است. اما بعد از مدتی مجدداً ریزش در بازار اتفاق میافتد که به اندازه ریزش اولیه (در بخش کف فنجان) نیست.

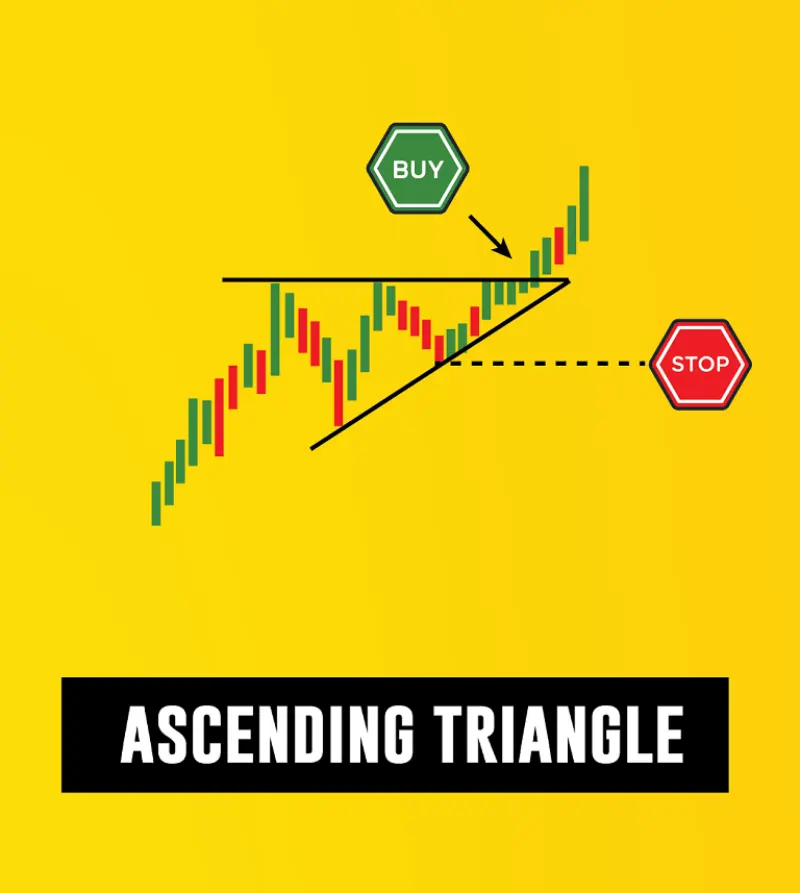

مثلث صعودی (Ascending Triangle)

مثلث صعودی یکی دیگر از انواع مدلهای تشخیص الگو در تحلیل تکنیکال است که معمولاً در الگوهای ادامه دهنده مشاهده میشود. در این مدل، قیمت ارز افزایش مییابد اما هر بار به یک سطح مقاومتی که در طول یک بازه زمانی ثابت است، برخورد میکند. سپس دوباره قیمت کاهش مییابد اما نه به اندازه قبل. این الگو، چند مرتبه تکرار میشود تا در نهایت موفق به شکست سطح مقاومت میشود. در آخر، احتمال پولبک به سطح مقاومت که الآن به سطح حمایت تبدیل شده است، وجود دارد.

برای تشخیص الگوی مثلث صعودی در تحلیل تکنیکال، باید به دنبال ترکیبی از یک خط افقی برای مقاومت بالا و یک روند صعودی در قسمت پایینتر باشید. در این الگو، بازه زمان شکلگیری به مراتب بیشتر از الگوی پرچم است و حجم معاملات در گذر زمان کاهش مییابد.

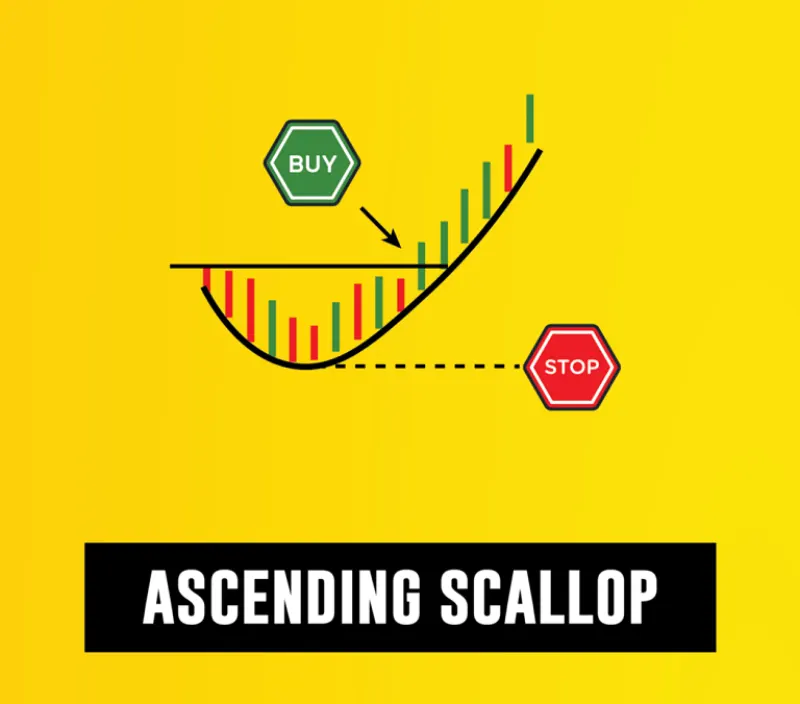

الگوی گوش ماهی صعودی (Ascending Scallop)

الگوی اسکالوپ یا گوش ماهی افزایشی، یکی دیگر از انواع الگوهای تداوم دهنده است. این الگو، نشاندهنده یک کاهش قیمت موقت در طی یک روند صعودی است. الگوی این مدل تقریباً شبیه به یک U است که قسمت چپ آن، کمی کوتاهتر از سمت راست است.

3 دره رو به افزایش (3 Rising Valleys)

در این الگوی تداومی، 3 کاهش قیمت پی در پی و کوچک که هر یک از مدل قبلی خود بالاتر است، وجود دارد. بنابراین برای تشخیص این الگو در تحلیل تکنیکال، باید به دنبال 3 گودال پی در پی باشید.

2.الگوهای خرسی (Bearish Pattern)

الگوی خرسی یک الگوی نزولی است. برای تشخیص الگو در تحلیل تکنیکال شناختن الگوهای نزولی خیلی مهم است.

پرچم مستطیلی + پرچم سه گوش (Flag + Pennant)

الگوی نزولی مهمی که برای تشخیص الگو در تحلیل تکنیکال باید فرا گرفته شود، الگوی پرچم است. این الگو در شرایط خرسی، مشابه با همان الگوهای گاوی است، با این تفاوت که زاویه خط پایین، با حالت گاوی فرق دارد. در صورت مشاهده این الگو، میتوانید به فروختن فکر کنید.

الگوی فنجان و دستگیره (Inverted Cup with Handle)

این مدل هم شبیه به حالت بازار گاوی است، با این تفاوت که برعکس شده است! در این مدل هم نوسانات اولیه، بیشتر از ثانویه است. بهترین زمان فروش، زمانی است که بخش دسته کامل میشود.

با توجه به اینکه پیدا کردن این روند در یک نمودار کار مشکلی است، برای اطمینان از صحت الگوی پیداشده، موارد زیر را در نظر داشته باشید:

- هر چه قسمت فنجان بیشتر شبیه به U باشد، قابلیت اطمینان آن بیشتر خواهد بود. پس مراقب باشید که الگوی U را با V اشتباه نگیرید.

- الگو زمانی دقیق است که عمق بخش دسته یک سوم الی دو سوم عمق فنجان باشد.

- بخش فنجان شامل دو بخش باید باشد. در سمت چپ با کاهش حجم معاملات و در سمت راست با افزایش این مقدار روبهرو هستیم.

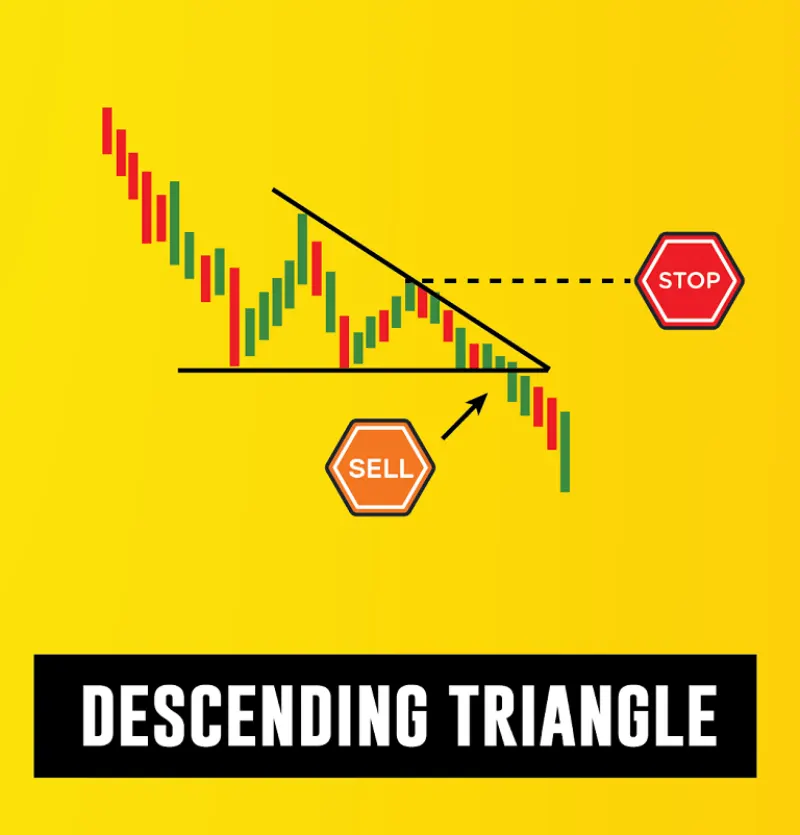

مثلث نزولی (Descending Triangle)

در این مدل که یکی از الگوهای ادامه دهنده است، روند نزولی ادامهدار خواهد بود. در این حالت، خط افقی پائین به عنوان سطح حمایت عمل میکند، در حالی که خط بالایی به سمت پایین حرکت دارد. در این شرایط وقتی قیمت زیر سطح پشتیبانی بسته میشود، بهتر است بفروشید.

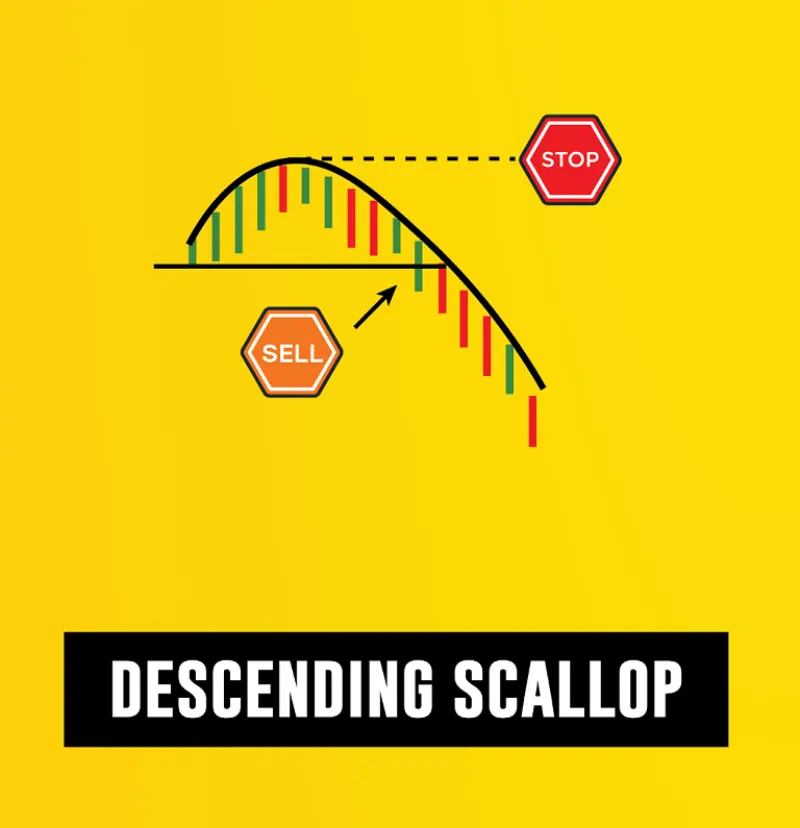

الگوی گوش ماهی نزولی (Descending Scallop)

این مدل شبیه به یک U برعکس است که سطح بخش چپ، از سمت راست، کمتر است. بهترین زمان فروش، زمانی است که قیمت زیر خط افقی بین سطح راست و چپ، بسته میشود.

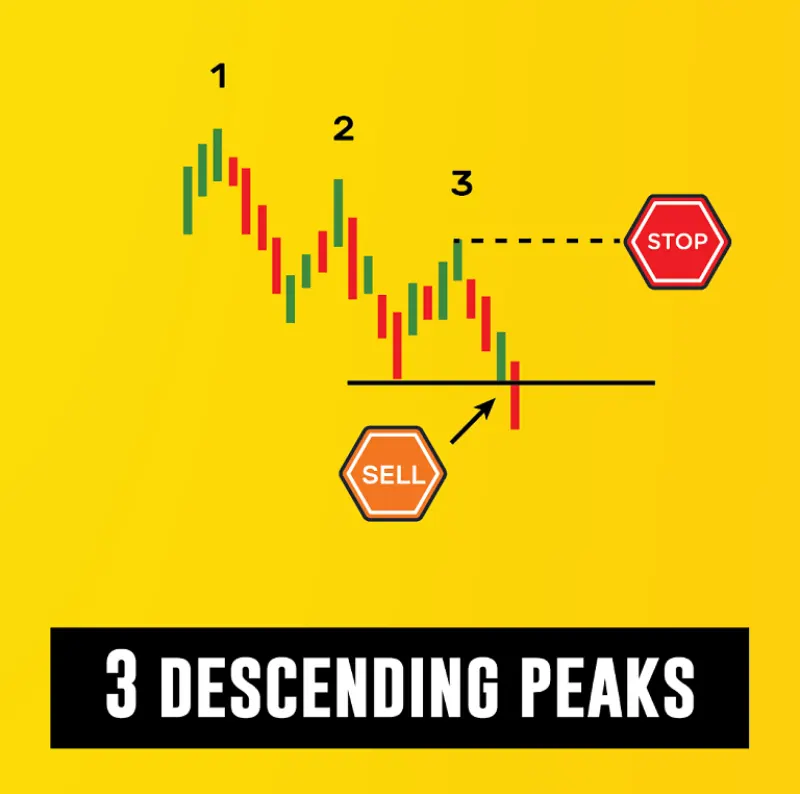

3 دره رو به کاهش (3 Descending Peaks)

باز هم سه قله قیمت وجود دارد، اما هر یک از قیمتهای بعدی، پایینتر از قیمتهای قبلی قرار میگیرند. برای شناسایی این الگو هم کافی است دنبال سه قله کاهشی پشت سر هم باشید. وقتی که قیمت زیر قله دوم بسته شد، میتوانید برای فروش اقدام کنید.

الگوهای بازگشتی

الگوهای بازگشتی، درست برعکس الگوهای ادامه دهنده هستند. فراگیری این الگو هم برای تشخیص الگو در تحلیل تکنیکال ضروری است. در این مدل مشخص میشود که احتمال شکست و تغییر روند تداوم وجود دارد. در الگوهای بازگشتی پس از یک الگوی معکوس، روند صعودی کاهش مییابد و بالعکس.

به طور کلی، سه الگوی نمودار بازگشتی اصلی وجود دارد که در ادامه به معرفی هر یک از آنها میپردازیم.

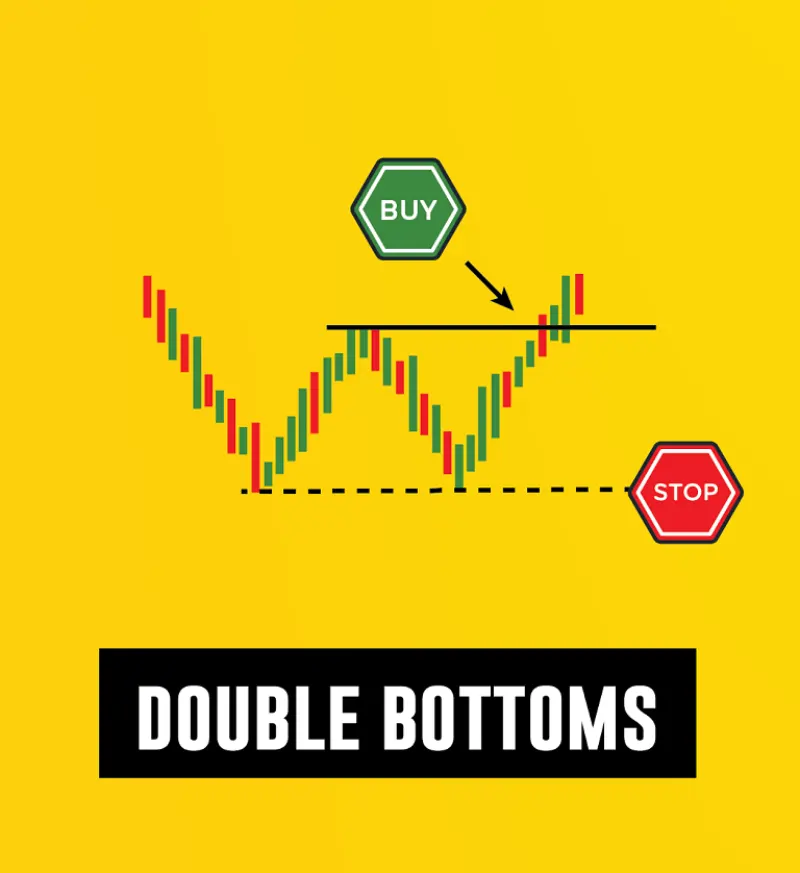

دره دو تایی (Double Bottoms)

این الگو بسیار ساده است. برای شناسایی آن باید به دنبال الگویی مشابه با حرف بزرگ W باشید که با روند نزولی شروع شده و چندین بازگشت داشته باشد. هنگامی که قیمت دو بار از ناحیه پشتیبان برگشت، میتوانید بالاتر از سطح متوسط میانه برای خرید اقدام کنید. این استراتژی همچنین برای Double Tops هم فایده دارد. در این الگو معمولاً دو خط مقاومت و حمایت، موازی با هم هستند. بنابراین در شرایطی که دو خط کاملاً افقی هم نیستند و کمی زاویه دارند، باز هم میتوان از این مدل استفاده کرد.

الگوی سر و شانه (Head & Shoulders Tops)

الگوی سر و شانه یکی از رایجترین أنواع الگوهای بازگشتی است. برای تشخیص این الگو در تحلیل تکنیکال باید به دنبال 3 قله باشید که قله وسطی ارتفاعی بیشتر از دو قله دیگر دارد. این الگو یکی از مطمئنترین الگوهای بازگشتی است که روایتگر تغییر شرایط بازار از گاوی به خرسی است. نکته مهمی که در خصوص این الگو باید به خاطر داشته باشید این است که وجود یک قله میانی با ارتفاع بیشتر از سایر قلهها الزامی است. در حالی که تعداد قلههای کناری، میتواند بیشتر از 2 باشد.

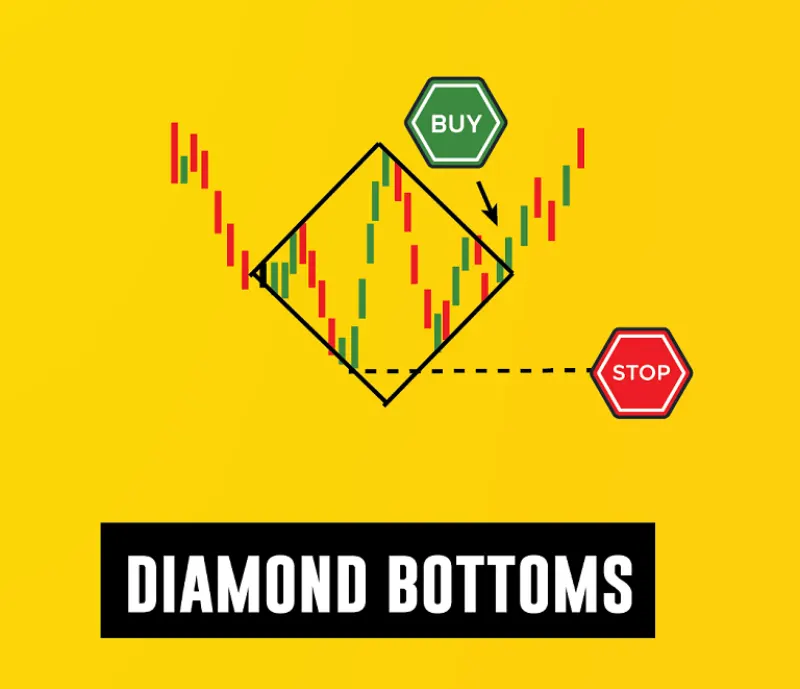

الگوی کف الماس (Diamond Bottoms)

الگوی الماس هم تا اندازهای شبیه به الگوی سر و شانه است، با این تفاوت که این بار باید به دنبال الگویی شبیه به حرف V باشید. الگوی کف الماس تقریباً همیشه در بازارهای صعودی وجود دارد و احتمال ریزش را زودتر از سر و شانه را نشان میدهد.

سخن پایانی

تشخیص الگو در تحلیل تکنیکال گرچه یکی از عوامل تأثیرگذار در کاهش ضرر و افزایش سود شما است، اما تمام آن چیزی نیست که نیاز دارید. برای کاهش احتمال ضرر و زیان، بهتر است که از تحلیل تکنیکال و تحلیل فاندامنتال در کنار هم استفاده کنید. علاوه بر این، از عوامل جانبی و تأثیرگذار در شرایط بازار هم غافل نشوید. مسلماً هرچه که اطلاعات شما از شرایط فعلی بازار بیشتر باشد، ارزیابی وضعیت پیش رو هم سادهتر خواهد بود.

منبع: medium.com

دیدگاه خود را ثبت کنید