اختیار معامله یا معاملات آپشن (Option contract) چیست؟

فهرست مطالب

مقدمه

قرارداد اختیار معامله یا آپشن امکان جالبی را برای تریدرها فراهم میکند. در واقع شما با خریداری این قرارداد اختیار استفاده از آن را خریداری میکنید. این نوع قرارداد بسیار قدیمی است و گویا به زمان یونان باستان باز میگردد. در این مقاله میکوشیم تا مفهوم و اجزاء آن را بررسی کرده و همچنین مزایا و معایب آن را برشمریم.

قرارداد اختیار معامله یا معاملات آپشن (Option contract) چیست؟

قرارداد اختیار معامله توافقی است که طی آن حق خرید و فروش یک دارایی در قیمتی از پیش تعیین شده و در تاریخی مشخص به تریدر واگذار میشود. با اینکه این قرارداد شبیه به قرارداد آتی (Futures Option) است اما تریدرهایی که قرارداد اختیار معامله خریداری میکنند مجبور نیستند مواضع خود را تسویه کنند.

قرارداد اختیار معامله نوعی ابزار مشتقه است که میتواند مبتنی بر طیف وسیعی از داراییهای پایه از قبیل سهام و رمزارزها باشد. این قرارداد همچنین میتواند از شاخصهای مالی مشتق شود. قرارداد اختیار معامله معمولا جهت پوشش ریسک در مواضع موجود و معاملات سفتهبازی (Speculative Trading) به کار میرود.

نحوه کارکرد اختیار معامله

دو نوع اختیار معامله وجود دارد که به اختیار فروش و خرید (Puts and Calls) مشهور است. اختیار خرید (Call options) حق خرید دارایی پایه و اختیار فروش (Put options) نیز حق فروش دارایی را به صاحب قرارداد اعطا میکند. بدین ترتیب معاملهگران هنگامی اختیار خرید را انتخاب میکنند که انتظار داشته باشند قیمت دارایی افزایش یابد و متقابلا زمانی اختیار فروش را بر میگزینند که انتظار کاهش قیمت داشته باشند. همچنین ممکن است معاملهگران با امید به ثبات قیمتها از اختیار خرید و فروش جهت شرطبندی در نوسانات بازار استفاده کنند.

قرارداد اختیار معامله حداقل شامل چهار جزء است: مقدار، تاریخ انقضا، قیمت اِعمال (Strike price) و قیمت قرارداد اختیار معامله (Premium). مقدار سفارش به تعداد قراردادهایی که معامله میشود اشاره دارد. تاریخ انقضا، تاریخی است که پس از سررسید آن تریدر نمیتواند از اختیار معامله استفاده کند. قیمت اِعمال، قیمتی است که دارایی در آن فروخته و یا خریده خواهد شد. و پرمیوم یا قیمت قرارداد نیز قیمت معاملاتی قرارداد اختیار معامله است. این قیمت نمایانگر مبلغی است که که سرمایهگذار برای به دست آوردن قدرت انتخاب باید بپردازد. در نتیجه خریداران قرارداد را بر اساس قیمت قرارداد از فروشندگان خریداری میکنند. قیمت پرمیوم دائم در حال تغییر است زیرا هر چه میگذرد به تاریخ انقضا نزدیکتر میشود.

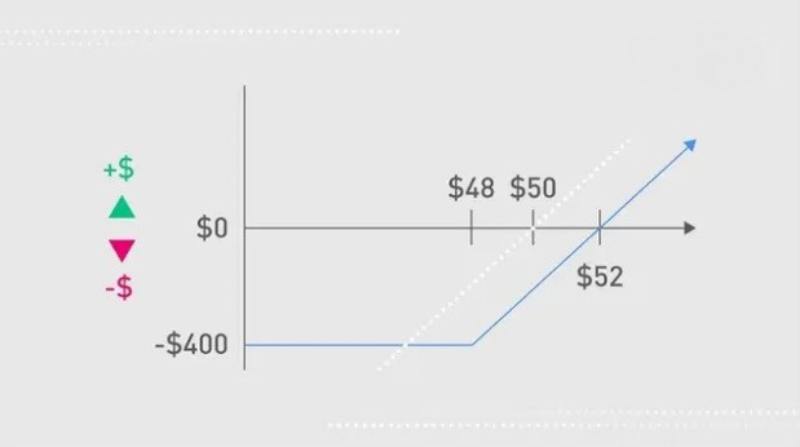

اگر قیمت اِعمال از قیمت بازار کمتر باشد، تریدر میتواند دارایی را با تخفیف خریده و بعد از احتساب قیمت قرارداد از اختیار معامله استفاده کرده و کسب سود کند. اما اگر قیمت اِعمال بیشتر از قیمت بازار باشد، تریدر هیچ دلیلی برای استفاده از اختیار معامله ندارد و قرارداد بلا استفاده محسوب میگردد. اگر از اختیار معامله استفاده نشود تریدر صرفا به اندازه قیمت قرارداد ضرر میکند.

پس اگر خریدار قرارداد اختیار خرید بخواهد از اختیار خود استفاده کند، فروشنده مجبور است دارایی را به فروش رساند. این یعنی فروشندگان نسبت به خریداران در معرض ریسک بیشتری قرار دارند. در حالی که زیان خریداران صرفا به مبلغ پرداختی قیمت قرارداد محدود میشود، فروشندگان بسته به قیمت بازاری دارایی مستعد مقدار زیان بیشتری هستند.

برخی از قراردادهای اختیار معامله (Option contract) حق استفاده از آن را پیش از تاریخ انقضا به معاملهگران اعطا میکند. این نوع قرارداد معمولا به قرارداد اختیار معامله آمریکایی مربوط میشود. نمونه اروپایی اختیار معامله تنها میتواند در تاریخ انقضا استفاده شود. لازم به ذکر است که این عناوین ارتباطی با مکان جغرافیایی آنها ندارد.

عوامل موثر در قیمت قرارداد اختیار

مبلغ قیمت قراداد تحت تاثیر چند عامل قرار دارد. برای سادهسازی فرض میکنیم که قیمت قرارداد اختیار حداقل به 4 مولفه بستگی دارد: قیمت دارایی پایه (underlying asset’s price)، قیمت اِعمال (strike price)، مدت زمان باقی مانده تا تاریخ انقضا، بیثباتی (volatility) یا تلاطم بازار (یا شاخص). این چهار جزء هر کدام تاثیرات متفاوتی بر قیمت قرارداد اختیار خرید و فروش دارند که در جدول زیر نمایان است.

| قیمت قرارداد اختیار فروش | قیمت قرارداد اختیار خرید | |

| کاهش مییابد | افزایش مییابد | افزایش قیمت دارایی |

| افزایش مییابد | کاهش مییابد | قیمت اِعمال بالاتر |

| کاهش مییابد | کاهش مییابد | کاهش زمان |

| افزایش مییابد | افزایش مییابد | بیثباتی |

طبیعتا قیمت دارایی و قیمت اِعمال تاثیر معکوسی بر قیمت قرارداد اختیار خرید و فروش دارند. در مقابل زمان کمتر به معنی قیمت پایینتر برای هر دو نوع قرارداد اختیار معامله است. دلیل اصلی آن این است که با کمتر شدن زمان باقی مانده و نزدیک شدن به زمان انقضا، احتمال اینکه تریدرها بتوانند از قرارداد به نفع خود بهره گیرند کمتر میشود. از طرفی دیگر، افزایش سطح بیثباتی معمولا باعث افزایش قیمت قرارداد اختیار معامله میشود. به همین جهت، قیمت قرارداد نتیجه ترکیب عوامل و فاکتورهای فوق است.

اختیار معامله یونانی

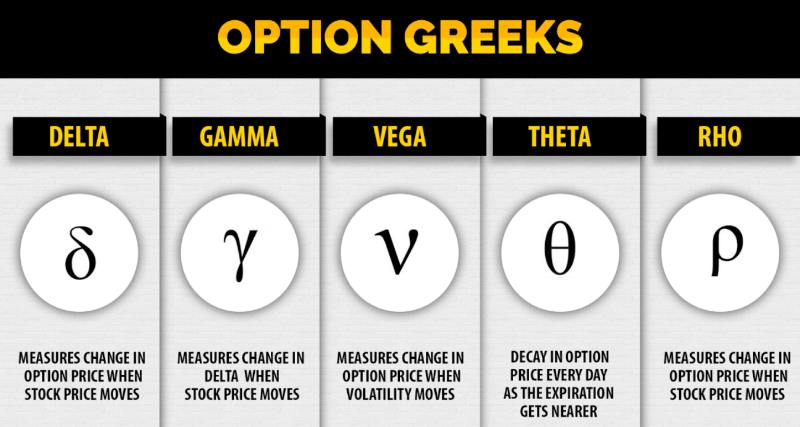

اختیار معامله یونانی ابزاری است که برای اندازهگیری برخی از عوامل موثر بر قیمت قرارداد طراحی شده است. این حروف مقادیری آماری هستند که جهت اندازهگیری ریسک یک قرارداد خاص به کار رفته و بر اساس متغیرهای مبنایی متفاوتی طرح ریزی شده اند. در پایین برخی از این حروف یونانی به همراه شرح مختصری از آنچه اندازهگیری میکنند، آمده است:

- دلتا (δ): مقدار تغییر قیمت قرارداد اختیار معامله را در ارتباط با قیمت دارایی پایه اندازهگیری میکند. برای مثال دلتای 0.6 اشاره دارد به اینکه قیمت قرارداد به ازای هر 1 دلار تغییر قیمت دارایی به اندازه 0.6 دلار تغییر خواهد کرد.

- گاما (γ): نرخ تغییر دلتا در طول زمان را اندازهگیری میکند. در نتیجه اگر دلتا از 0.6 به 0.45 تغییر کند، مقدار گاما 0.15 خواهد شد.

- تتا (θ): تغییر قیمت را در رابطه با هر روزی که از مدت قرار داد میگذرد اندازهگیری میکند. این حرف نشان میدهد که با نزدیک شدن به تاریخ انقضا، قیمت قرارداد چه مقدار تغییر میکند.

- وگا (𝛎): نرخ تغییر قیمت قرارداد را بر حسب 1 درصد تغییر بیثباتی دارایی پایه اندازهگیری میکند. افزایش در مقدار وگا نمایانگر افزایش قیمت قرارداد خرید و فروش است.

- رو (ρ): تغییرات قیمت قرارداد را در رابطه با نوسانات نرخ بهره اندازه میگیرد. افزایش نرخ بهره معمولا سبب افزایش اختیار خرید و کاهش اختیار فروش میشود. به همین جهت «رو» برای اختیار خرید عددی مثبت و برای اختیار فروش عددی منفی است.

چگونه و کجا از اختیار معامله استفاده کنیم؟

پوشش ریسک (Hedging)

قرارداد اختیار معامله به صورت گستردهای به عنوان ابزار پوشش ریسک (Hedging) مورد استفاده قرار میگیرد. نمونه بارز استفاده از استراتژی پوشش ریسک برای تریدرها خرید اختیار فروش ارز دیجیتالی است که نگهداری میکنند. اگر ارزش کلی ارزدیجیتالی که نگهداری میشود به سبب کاهش قیمت تنزل پیدا کند، استفاده از اختیار فروش میتواند زیان وارد شده را کاهش دهد.

برای مثال فرض کنید آلیس با امید به افزایش قیمت بازار، 100 اتریوم خریداری میکند، هر کدام به قیمت 500 دلار. علاوه بر آن آلیس برای پوشش ریسک ناشی از احتمال سقوط قیمت تصمیم میگیرد با پرداخت 480 دلار به عنوان قیمت اِعمال و پرداخت 20 دلار به ازای هر اتریوم به عنوان قیمت قرارداد، اختیار فروش خریداری کند. اگر بازار نزولی شود و قیمت اتریوم به 350 دلار کاهش یابد، میتواند از اختیار فروش خود برای کاهش زیان حاصل شده استفاده کرده و هر اتریوم خود را به جای 350 دلار به قیمت 480 دلار بفروشد. اما اگر بازار صعودی شود نیازی به استفاده از قرارداد اختیار نخواهد داشت و تنها به اندازه قیمت قرارداد زیان خواهد کرد.

در این سناریو، آلیس در قیمت 520 دلار (500 دلار + 20 دلار به ازای هر اتریوم) به نقطه سر به سر میرسد (هزینه و درآمد برابر است و سود و زیانی وجود ندارد)، در حالی که زیان وی به 4000 دلار محدود میشود (2000 دلار بابت قیمت قرارداد اختیار فروش و 2000 دلار نیز بابت فروش اتریوم در قیمت 48 دلار )

معاملات سفتهبازی (Speculative trading)

قرارداد اختیار معامله (Option contract) به صورت گستردهای در معاملات سفتهبازی (Speculative trading) هم به کار میرود. برای مثال تریدری که باور دارد قیمت یک دارایی افزایش مییابد، میتواند اختیار خرید خریداری کند. اگر قیمت دارایی از قیمت اِعمال پیشی گیرد، تریدر میتواند از اختیار خرید استفاده کرده و آن را با تخفیف بخرد. هنگامی که قیمت دارایی بیشتر یا کمتر از قیمت اِعمال است، سبب میشود قرارداد سودآور باشد و گفته میشود که قرارداد اختیار معامله در سود قرار دارد (in-the-Money). همچنین اگر در زیان باشد گفته میشود که اختیار معامله خارج از سود است(out-of-the-Money).

استراتژیهای اصلی

تریدر میتواند حین معاملات آپشن طیف وسیعی از استراتژیها را بر مبنای چهار موضع اصلی به کار گیرد. در مقام خریدار میتواند اختیار خرید یا اختیار فروش خریداری کند. و به عنوان فروشنده نیز میتواند اختیار خرید یا اختیار فروش بفروشد. همان طور که اشاره شد، فروشندگان مجبورند هنگامی که نگهدارنده قرارداد تصمیم دارد تا از آن استفاده کند، دارایی را بخرند و یا بفروشند.

- اختیار فروش حمایتی (Protective Puts): عبارت است از خرید قرارداد اختیار فروش یک دارایی در حالتی که فرد از قبل مالک دارایی است. این استراتژی در مثال قبل توسط آلیس استفاده شد. این استراتژی به بیمه سبد (Portfolio Insurance) نیز معروف است زیرا سرمایهگذار را در برابر روند نزولی بازار محافظت میکند و در عین حال در صورتی که قیمت دارایی افزایش یابد از پهنه ریسک محافظت میکند.

- اختیار خرید تامینی (Covered call): عبارت است از فروش قرارداد اختیار خرید یک دارایی که فرد از پیش مالک آن است. این استراتژی برای ایجاد درآمد اضافی ناشی از نگهدارای دارایی، توسط سرمایهگذاران مورد استفاده قرار میگیرد. اگر قرارداد استفاده نشود، سرمایهگذاران از قیمت قرارداد کسب عایدی میکنند. اگر به خاطر افزایش قیمت بازار از قرارداد استفاده شود، سرمایهگذاران مجبور میَشوند تا مواضع خود را ترک کنند.

- اختیار معامله دو لنگه (Straddle): عبارت است از خرید یک اختیار خرید و یک اختیار فروش یک دارایی واحد با قیمت اِعمال و تاریخ انقضا یکسان. این استراتژی به تریدر اجازه میدهد که به اندازه حرکت قیمت دارایی سود برد. به عبارتی ساده در این حالت تریدر بروی نوسانات و بیثباتی بازار شرطبندی میکند.

- اختیار معامله مسدود (Strangle): عبارت است از خرید یک اختیار خرید و یک اختیار فروش که هر دو خارج از سود قرار دارند (مثلا قیمت اِعمال برای اختیار خرید بالاتر از قیمت بازار و برای اختیار فروش پایینتر از قیمت بازار است). اساسا اختیار معامله مسدود شبیه به اختیار معامله دو لنگه است اما هزینه کمتری نسبت به آن دارد. به هر حال برای آنکه اختیار معامله مسدود سودآور باشد، به سطح بالایی از بیثباتی و تلاطم نیاز است.

مزایا و معایب قراردادهای اختیار

مزایا:

- مناسب برای پوشش دادن ریسکهای بازار

- انعطاف بیشتر در معاملات سفتهبازی

- لحاظ کردن چندین ترکیب و استراتژی معاملاتی، به همراه الگوهای منحصر به فرد ریسک به پاداش

- مستعد برای کسب سود از تمامی روندها از جمله صعودی، نزولی و خنثی (رنج)

- میتواند هنگام اتخاذ موضع در کاهش هزینهها به کار رود.

- امکان استفاده همزمان در چندین معامله

معایب:

- درک نحوه سازوکار و محاسبه قیمت آپشن همیشه آسان نیست.

- ریسک بالایی دارد به خصوص برای فروشندگان قرارداد

- در مقایسه با گزینههای متعارف استراتژیهای معاملاتی پیچیدهتری دارد.

- بازار معاملات آپشن اغلب سطح نقدینگی پایینی دارند و این امر باعث میشود که جذابیت کمی برای اکثر تریدرها داشته باشد.

- قیمت قرارداد اختیار معامله به شدت بیثبات است و هر چه به تاریخ انقضا نزدیک شود بیشتر کاهش مییابد.

قرارداد اختیار چه تفاوتهایی با قرارداد آتی دارد؟

قرارداد آتی و قرارداد اختیار معامله هر دو از ابزار مشتقه هستند و از این رو موارد استفاده مشترکی دارند. علیرغم شباهت شان به یکدیگر، یک تفاوت عمده در تسویه سازوکار آنها وجود دارد.

بر خلاف اختیار معامله، قرارداد آتی هنگامی اجرا میشود که تاریخ انقضا آن سپری شده باشد، به این معنی که طرفین قرارداد از لحاظ قانونی مجبورند داراییهای پایه را با هم مبادله کنند. از طرفی دیگر، قرارداد اختیار معامله یا آپشن (Option contract) صرفا به اختیار و صلاحدید تریدر نگهدارنده قرارداد استفاده میشود. اگر خریدار قرارداد بخواهد از اختیار خود استفاده کند، فروشنده مجبور است تا دارایی پایه را معامله کند.

سخن پایانی

قرارداد اختیار معامله یا آپشن (Option contract) نوعی ابزاره مشتقه است که با استفاده از آن حق خرید و فروش یک دارای پایه در قیمتی مشخص و تاریخ انقضایی معین به تریدر داده میشود. در واقع وقتی تریدر احساس کند که قیمت یک دارایی در آینده افزایش پیدا میکند میتواند از اختیار خرید کسب سود کند و هنگامی که انتظار دارد که قیمت کاهش مییابد از اختیار فروش استفاده میکند. این قرارداد دو نوع دارد: اختیار خرید و اختیار فروش.

قرارداد آتی شبیه به آپشن است با این تفاوت که زمان استفاده از آتی بعد از تاریخ انقضاست ولی در آپشن تا پیش از سررسید قابل استفاده است. علاوه بر این در قرارداد آتی اختیاری وجود ندارد و در سررسید طرفین قرارداد مجبور به مبادله هستند.

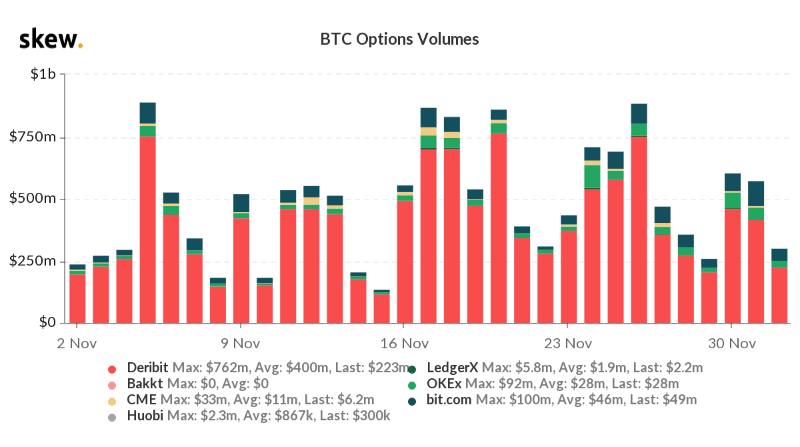

در حال حاضر معاملات مشتقه ارزهای دیجیتال در صرافی های آنلاین زیادی قابل انجام است. مانند صرافی بایننس، Huobi Global، صرافی Bybit، صرافی اوکی اکس، صرافی بیت مکس و … البته بیشترین معاملات آپشن بیت کوین تا سال 2020 در صرافی Deribit انجام شده است.

دیدگاه خود را ثبت کنید