معرفی چند الگوی بازگشتی قدرتمند در تحلیل تکنیکال

فهرست مطالب

مقدمه

در این مقاله قصد داریم به معرفی چند الگوی بازگشتی قدرتمند در تحلیل تکنیکال بپردازیم. همانطور که میدانید، روشهای بسیار زیاد و متنوعی برای بررسی نمودارها بر اساس تحلیل تکنیکال وجود دارد. تحلیلگران بر اساس هدف و استراتژی خود به انتخاب یکی از این روشها یا استفاده از چند روش به صورت همزمان میپردازند و بعد از کسب تجربۀ لازم، به این نتیجه میرسند که کدام یک از این روشها برای آنها مناسبتر و سوددهتر خواهد بود. طبیعی است که افراد تمایل دارند از روشهایی استفاده کنند که یافتن و کسب سود از آنها راحتتر از سایر روشها باشد.

در ادامه به معرفی الگوهای بازگشتی خواهیم پرداخت که به راحتی در نمودارها قابل تشخیص هستند. همچنین طبق تجربه و تاریخچۀ معاملاتی موجود، بعد از دیده شدن این الگوها، امکان کسب سودهای خوبی به وجود میآید.

الگوهای بازگشتی (Reversal Pattern) در تحلیل تکنیکال چیست؟

در بازارهای مالی همچون فارکس، بورس و ارزهای دیجیتال، به طور کلی دو دسته الگو وجود دارد: الگوهای بازگشتی و الگوهای ادامه دهنده. اولین لازمه برای تشخیص چنین الگوهایی وجود یک روند در نمودار قیمت و تشخیص آن است. در صورتی که در میانۀ یک روند، یک الگوی بازگشتی مشاهده شود، تحلیلگران به احتمال بازگشت روند به جهت مخالف و خارج شدن نمودار قیمت از روند موجود پی میبرند. در صورتی که در کنار مشاهدۀ این الگوها، با استفاده از دیگر ابزارها به تأییدات دیگری نیز برسند، از روند موجود خارج شده، سود دریافتی خود را ذخیره میکنند و به پوزیشن معاملاتی دیگری وارد میشوند.

همچنین اگر در میانۀ یک روند، یک الگوی ادامه دهنده دیده شود، نشاندهندۀ این است که از قدرت روند موجود کاسته نشده است و همچنان ادامه خواهد داشت.

در ادامه به معرفی برخی از مهمترین الگوهای بازگشتی میپردازیم.

الگوی بازگشتی چکش (Hammer)

الگوی چکش یک الگوی بازگشتی صعودی است و در انتهای یک روند نزولی دیده میشود. برای اینکه یک الگوی چکش ایجاد شود، باید رمزارز موردنظر شما یک کف قیمتی جدید تشکیل دهد و بعد از آن تا نزدیکی قیمت ابتدایی خود بازگشت داشته باشد.

یکی از نکات مهم و قابل توجه در این الگو این است که نقطه انتهایی کندل، نزدیک به نقطه ابتدایی باشد؛ این اتفاق به قدرتمند شدن الگوی چکش کمک میکند.

همانطور که در تصویر زیر مشاهده میکنید، الگوهای چکش معمولاً بدنههای کوچک و دمهای پایینی کشیده و بلند دارند.

الگوی بازگشتی چکش یکی از قدرتمندترین الگوهای بازگشتی است. اگر به نحوۀ شکلگیری آن دقت کنید، دلیل این امر برایتان روشن خواهد شد. با توجه به چگونگی تشکیل این الگو، چنین تحلیل میشود که روند نزولی پایان یافته است و با توجه به بسته شدن قیمت در محدودهای نزدیک به نقطه ابتدایی، کنترل بازار را گاوها به دست گرفتهاند. افزایش حجم معاملات در زمان تشکیل الگوی چکش، تأیید دیگری بر بازگشت روند است.

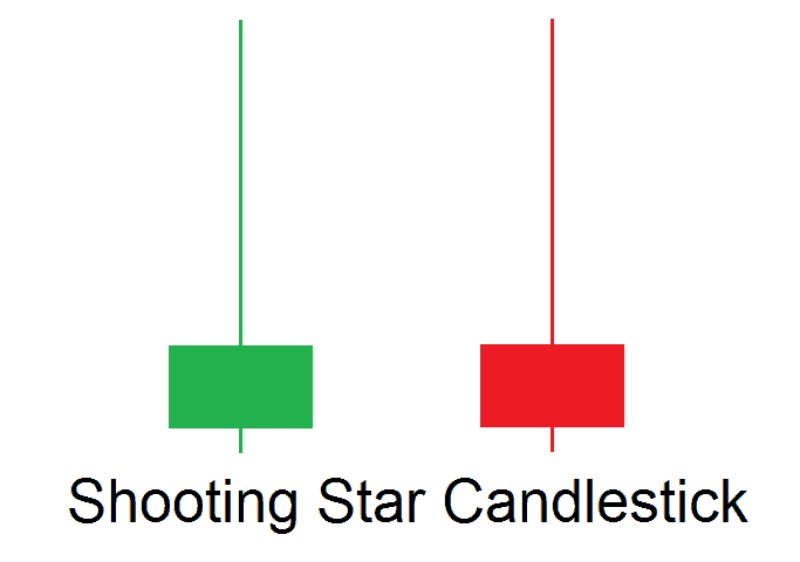

الگوی بازگشتی ستاره ثاقب (Shooting Star)

الگوی ستاره ثاقب یا شوتینگ استار دقیقاً نقطۀ مقابل الگوی چکش است. بر خلاف الگوی چکش، این الگو در انتهای روند صعودی شکل میگیرد و نشاندهندۀ آغاز روند نزولی در بازار است. این کندل دارای سایه یا دم بالایی بلند و کشیده و بدنۀ کوچک است.

بر خلاف الگوی چکش، با دیدن الگوی ستاره ثاقب متوجه میشویم که روند صعودی در حال پایان یافتن است و خرسها در حال به دست آوردن کنترل بازار هستند. قبل از اینکه فشار فروش به شدت افزایش بیابد و به کاهش قیمت بینجامد، یک رشد قیمتی در آن رمزارز یا دارایی اتفاق خواهد افتاد. هر چه قیمت انتهایی در این کندل پایینتر باشد، الگوی تشکیلشده قدرتمندتر خواهد بود.

بسیاری از تریدرهای باتجربه ترجیح میدهند بعد از مشاهدۀ الگوی ستاره ثاقب منتظر بمانند تا تأیید دیگری از بازگشت روند دیده شود. به عنوان مثال، بسته شدن کندل بعدی با رنگ قرمز میتواند یک تأیید به شمار برود.

افرادی که ریسکپذیری بالاتری دارند، بلافاصله بعد از مشاهدۀ الگوی ستاره ثاقب به باز کردن پوزیشن معاملاتی جدید اقدام میکنند.

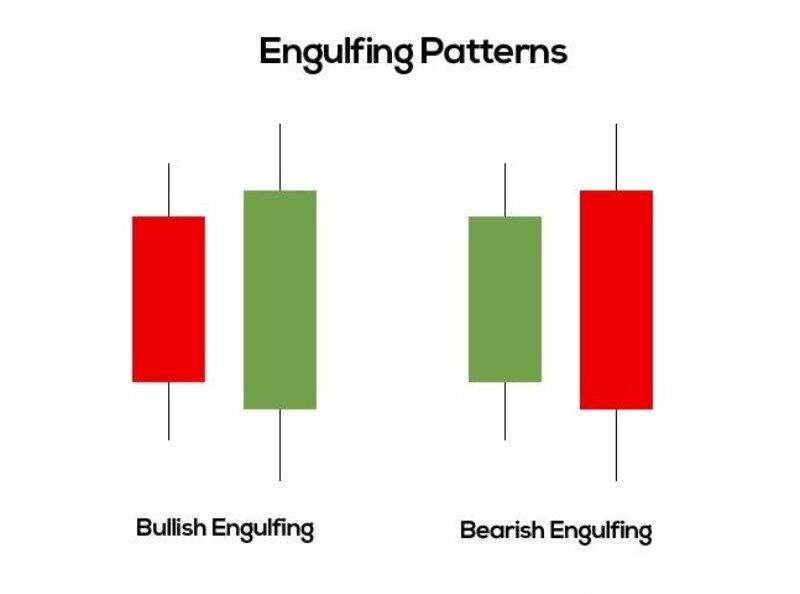

الگوی بازگشتی پوشاننده (Engulfing Candlestick Pattern)

الگوهای پوشاننده صعودی و نزولی نیز جزو دستهبندی الگوهای بازگشتی به شمار میروند. این الگو به صورت دوتایی است و برای تشخیص این الگو باید تا پایان تشکیل دو کندل کنار هم، منتظر بمانید. بعد از تشکیل این دو کندل و تشکیل الگوی پوشاننده (نزولی یا صعودی) به این نتیجه میرسیم که روند موجود در حال پایان یافتن است و احتمال تغییر در روند موجود وجود دارد.

الگوی پوشاننده صعودی در انتهای یک روند نزولی دیده میشود و نشاندهندۀ تمایل بازار به بازگشت روند است. اولین کندل در این الگو، کندلی نزولی و دارای بدنه و سایههای نسبتاً کوچک است و کندل بعدی کندلی صعودی است که به طور کامل بدنه کندل قبلی را در بر میگیرد.

الگوی پوشاننده نزولی دقیقاً برعکس الگوی پوشانندۀ صعودی عمل میکند؛ بدین ترتیب در انتهای روند صعودی دیده میشود. در این الگو نیز کندل ابتدایی یک کندل صعودی با بدنه و سایههای نسبتاً بلند است و کندل نزولی بعدی باید به گونهای تشکیل شود که تمام بدنۀ این کندل را در بر بگیرد.

ترید با استفاده از الگوهای بازگشتی در تحلیل تکنیکال

تفاوتی ندارد که از کدام یک از الگوهای بازگشتی استفاده میکنید، روش استفاده از آنها در ترید مشابه است.

بعد از اینکه تشخیص دادید که نمودار قیمت دارای یک روند صعودی است و با توجه به اینکه سقفها از سقفهای قبلی بالاتر و کفها نیز از کفهای قبلی خود بالاتر هستند، منتظر میمانید تا نشانهای از بازگشت روند دیده شود.

بعد از مشاهدۀ یک الگوی بازگشتی، به عنوان مثال ستاره ثاقب، درمییابیم که روند صعودی در حال پایان یافتن است و امکان بازگشت روند وجود دارد. حال در این موقعیت دو روش برای باز کردن پوزیشن جدید وجود دارد.

همانطور که قبلاً نیز گفته شد، یکی از روشها این است که بلافاصله بعد از مشاهدۀ الگوی شوتینگ استار یا ستارۀ ثاقب به باز کردن یک پوزیشن اقدام نمایید؛ اما این کار ریسک بیشتری به همراه خواهد داشت.

روش دیگر این است که منتظر بمانید تا کندل بعدی تشکیل شود و بازگشت روند را تأیید نماید. علیرغم اینکه ممکن است با این روش سود حاصل کمتر باشد اما ریسک کمتری به همراه خواهد داشت.

حد ضرر در این روش، معادل بالاترین قیمت کندل قبلی در نظر گرفته میشود.

سخن پایانی

روشها و الگوهای متفاوتی برای تحلیل یک نمودار وجود دارد که تحلیلگران مختلف با توجه به تجربۀ خود بهترین و مناسبترین روش را برای معاملات خود در نظر میگیرند. الگوهای بازگشتی در تحلیل تکنیکال یکی از روشهای قدرتمند برای نشان دادن تمایل بازار به پایان یک روند و شروع حرکتی جدید در خلاف جهت روند قبلی هستند. با مشاهدۀ الگوهای بازگشتی در میانۀ یک روند، میتوانید به باز کردن یک پوزیشن جدید اقدام نمایید.

توجه داشته باشید که این شما هستید که بر اساس هدف و میزان ریسکپذیری خود تعیین میکنید که بلافاصله پس از مشاهدۀ یک الگو به یک پوزیشن وارد شوید یا تا تشکیل کندل بعدی و گرفتن تأیید برای بازگشت روند منتظر بمانید و ریسک خود را به حداقل برسانید.

دیدگاه خود را ثبت کنید