لیکوییدیشن (Liquidation) چیست؟ چگونه جلوی لیکویید شدن در صرافی را بگیریم؟

فهرست مطالب

مقدمه

مطمئناً شما نیز در برخی از معاملات آتی خود، رویداد لیکوییدیشن (Liquidation) را تجربه کردهاید؛ فرآیندی که طی آن، موقعیت معاملاتی شما به اجبار توسط صرافی بسته میشود. در این مقاله قصد داریم به بررسی مفهوم لیکویید شدن در صرافی و راههای جلوگیری از آن بپردازیم.

بیت کوین و سایر ارزهای دیجیتال به دلیل نوسانات شدید قیمتی خود به عنوان سرمایهگذاریهای پرریسک شناخته میشوند. در حالی که نوسانات قیمتی رمزارزها موجب نگرانی قانونگذاران شده است، در عین حال این فرصت را نیز برای معاملهگران ایجاد کرده است که سود قابلتوجهی را به دست آورند، به ویژه در مقایسه با داراییهای سنتی مانند سهام و کالاها.

چیزی که به این بیثباتی قیمتی ارزهای دیجیتال دامن میزند، امکان افزایش ارزش معاملات آنها از طریق استفاده از محصولات مشتقه مانند معاملات مارجین، معاملات دائمی و قراردادهای آتی است. معاملات مشتقه قراردادهایی هستند که بر اساس قیمت یک دارایی تنظیم شدهاند و به معاملهگران اجازه میدهند که قیمت آینده آن دارایی را پیشبینی کنند.

معاملات مشتقه ارزهای دیجیتال که اولین بار در سال ۲۰۱۱ میلادی معرفی شدند، در سالهای اخیر شتاب قابلتوجهی گرفتهاند، به ویژه در میان سرمایهگذاران خرد و پر شور و هیجان که به دنبال کسب سود بیشتر از استراتژیهای معاملاتی خود هستند.

از طریق معاملات مارجین، معاملهگران میتوانند با استفاده از وجوه قرضگرفتهشده از صرافیهای رمزارزی، درآمد خود را افزایش دهند. اما نکته مهمی وجود دارد که باید به آن توجه شود. در حالی که گرفتن وام از صرافی برای افزایش ارزش موقعیتهای معاملاتی میتواند درآمد شما را بیشتر کند، در عین حال میتواند سرمایه شما را نیز به همین سادگی از بین ببرد. همین موضوع، این نوع معاملات را به یک شمشیر دو لبه تبدیل کرده است.

معاملات مارجین چیست؟

معاملات مارجین به معنای استفاده از وجوه اشخاص ثالث (در این مورد، صرافی ارز دیجیتال) برای انجام معاملات است. میزان پولی که از یک صرافی نسبت به سرمایه اولیه خود وام میگیرید، با استفاده از اهرم یا لوریج (leverage) تعیین میشود. به عنوان مثال، برای باز کردن یک موقعیت معاملاتی به ارزش ۱۰۰۰ دلار با اهرم ۱۰ برابری، معاملهگر باید یک موقعیت معاملاتی به ارزش ۱۰۰ دلار را با سرمایه اولیه خود باز کند. یعنی در این مورد، ارزش سرمایه خود معاملهگر ۱۰ برابر کمتر بوده است.

طبیعتاً، یک فرد غریبه بدون هیچ چشمداشتی به شما پول قرض نمیدهد تا با آن معامله کنید. به همین ترتیب، در معاملات مارجین نیز صرافی از شما میخواهد که مقداری ارز دیجیتال یا ارز فیات را به عنوان وثیقه (که تحت عنوان «مارجین اولیه» شناخته میشود) برای باز کردن یک موقعیت معاملاتی قرار دهید. در واقع، در صورتی که شرایط بازار برخلاف پیشبینی معاملهگر پیش برود، این مارجین اولیه مانند یک صندوق بیمه برای داراییهای صرافی عمل میکند.

هر پلتفرم شرایط خاص خود را در مورد اهرمها دارد. به عنوان مثال، در بازار سهام بیشتر از اهرم ۲ برابری استفاده میشود، این در حالی است که کارگزاران فارکس میتوانند در برخی موارد از اهرم ۲۰۰ برابری نیز استفاده کنند. در بیتمکس (BitMEX)، بایننس (Binance) و بسیاری دیگر از صرافیهای رمزارزی، مشتریان میتوانند از اهرم حداکثر ۱۰۰ برابری برای باز کرن موقعیتهای معاملاتی خود استفاده کنند. فیوچرز بایننس (Binance Futures)، بازار معاملات آتی صرافی بایننس نیز امکان استفاده از اهرم ۱۲۵ برابری را برای کاربران خود فراهم کرده است.

یک فرمول ساده برای محاسبه سود و ضرر احتمالی شما هنگام استفاده از اهرم وجود دارد:

(مارجین اولیه) × (درصد تغییر قیمت) × (میزان اهرم استفادهشده) = سود یا ضرر

در این فرمول باید از عملگر مثبت برای تغییرات مثبت قیمت و از عملگر منفی برای تغییرات منفی قیمت دارایی استفاده کنید. به طور کلی، به یاد داشته باشید که اهرم استفادهشده، میزان سود یا ضرر شما نسبت به مارجین اولیه را نشان میدهد. بنابراین، اطمینان حاصل کنید که ضررهای احتمالی خود را در سطوح قابلکنترلی نگه میدارید.

انواع اهرمهای مورد استفاده در معاملات مارجین

در معاملات مارجین دو نوع اهرم وجود دارد: ایزوله (isolated) و کراس (cross).

در حالت اول، وثیقه معامله فقط به خود تعهد محدود میشود. به عبارت دیگر، در صورت لیکوییدیشن، صرافی تمام وجوه کاربر را از حساب او برداشت نمیکند. مارجین ایزوله برای کسانی مناسب است که تنها یک موقعیت معاملاتی دارند. در این حالت، حتی پس از باز کردن یک موقعیت، معاملهگر میتواند با تغییر اهرم مورد استفاده، وثیقه اولیه خود را نیز از باقیمانده وجوه در حساب خود افزایش دهد.

در مقابل، در حالت مارجین کراس، از کل موجودی مشتری یا حداقل وجه تضمین (Marginance Margin) برای جلوگیری از لیکویید شدن در صرافی استفاده میشود. به عبارت دیگر، سود حاصل از یک معامله به طور خودکار زیان یک معامله دیگر را پوشش میدهد. این نوع اهرم برای معاملهگرانی که چندین معامله همزمان با جفتهای معاملاتی مختلف انجام دادهاند یا در آربیتراژ (Arbitrage) شرکت کردهاند، مناسب است.

انواع موقعیتها در معاملات مارجین

در معاملات مارجین دو نوع موقعیت وجود دارد: لانگ (long) و شورت (short). در حالت اول، معاملهگر انتظار دارد از رشد قیمت دارایی سود ببرد و در حالت دوم، از کاهش آن.

اگر ارزش یک ارز دیجیتال در جهت پیشبینیشده توسط معاملهگر حرکت کند، او از معامله خود سود میکند و این سود متناسب با اهرم استفادهشده افزایش مییابد. پس از بسته شدن معامله، معاملهگر پول قرض گرفته شده را همراه با کارمزد به صرافی بازمیگرداند و باقیمانده وجوه را برداشت میکند.

برای مثال، فرض کنید معاملهگری یک موقعیت لانگ ۱۰۰۰ دلاری را با اهرم ۱۰ برابری باز میکند. در صورتی که قیمت دارایی ۱ درصد افزایش یابد، سود حاصل برابر با ۱۰۰ دلار خواهد بود. حال معاملهگر تصمیم میگیرد موقعیت خود را ببندد. بنابراین، سود او از این معامله برابر با ۱۰۰ دلار منهای کارمزد صرافی خواهد بود. اگر او همین معامله را بدون هیچ اهرمی انجام میداد، سود او تنها ۱۰ دلار منهای کارمزد صرافی میبود.

لیکوییدیشن (Liquidation) یا لیکویید شدن در صرافی چیست؟

در بازار ارزهای دیجیتال، Liquidation به این معنا است که یک صرافی به دلیل از دست دادن تمام یا جزئی از مارجین اولیه معاملهگر، موقعیت معاملاتی اهرمی او را به اجبار ببندد. این اتفاق زمانی میافتد که معاملهگر نتواند مقدار لازم از مارجین اولیه را برای معامله اهرمی خود تأمین کند (از بودجه کافی برای باز نگه داشتن موقعیت معاملاتی خود برخوردار نباشد). لیکوییدیشن در معاملات مارجین و آتی اتفاق میافتد.

امکان کسب سود ۱۰ برابری یا حتی ۱۰۰ برابری، کاربران تازهکار را به وام گرفتن از صرافی و انجام معاملات مارجین ترغیب میکند. اما باید در نظر داشت که معامله اهرمی یک استراتژی پرریسک است و اگر بازار در خلاف جهت موقعیت اهرمی شما حرکت کند، کل وثیقه خود (مارجین اولیه) را از دست خواهید داد.

برخی از کشورها مانند انگلیس به قدری معاملات اهرمی را پرریسک میدانند که صرافیهای رمزارزی را از ارائه این نوع خدمات به سرمایهگذاران خرد منع کردهاند. آنها این ممنوعیت را با هدف محافظت از معاملهگران تازهکار در برابر لیکویید شدن در صرافی و از دست دادن کل سرمایه خود، اعمال کردهاند.

لازم به ذکر است که صرافیها با Liquidation موقعیتهای معاملاتی کاربران خود مقداری سود کسب میکنند. بیتمکس این وجوه را به صندوق بیمه خود میفرستد و بایننس از آنها برای پرداخت سود تراکنشهای لیزینگ (leasing transactions) استفاده میکند.

ارزش لیکوییدیشن چگونه محاسبه میشود؟

هنگام باز کردن یک موقعیت معاملاتی اهرمی، قیمت Liquidation آن به طور خودکار تعیین میشود. در صورتی که قیمت ارز دیجیتال از این مرز عبور کند، آن موقعیت معاملاتی به طور خودکار لیکویید خواهد شد.

قیمت لیکویید شدن در صرافی به موقعیت معاملهگر، میزان اهرم استفادهشده و میزان وجوه باقیمانده در حساب او بستگی دارد. نیازی به محاسبه قیمت لیکوییدیشن به صورت دستی نیست و صرافی به صورت خودکار آن را برای شما محاسبه میکند. به عنوان مثال، در صرافیهای بیتمکس و بایننس میتوانید از ماشین حساب مخصوص برای محاسبه قیمت Liquidation موقعیت خود استفاده کنید.

استفاده از فرمول زیر نیز درصد لیکویید شدن در صرافی را به شما میدهد؛ درصدی که اگر بازار به همان اندازه در خلاف جهت موقعیت اهرمی شما حرکت کند، شما لیکویید خواهید شد:

میزان اهرم استفادهشده/۱۰۰ = درصد لیکوییدیشن

به عنوان مثال، اگر شما از اهرم ۵ برابری استفاده کرده باشید، اگر قیمت دارایی ۲۰ درصد در خلاف جهت موقعیت معاملاتی شما تغییر کند، شما لیکویید خواهید شد (۵/۱۰۰= ۲۰ درصد).

چگونه جلوی لیکویید شدن در صرافی را بگیریم؟

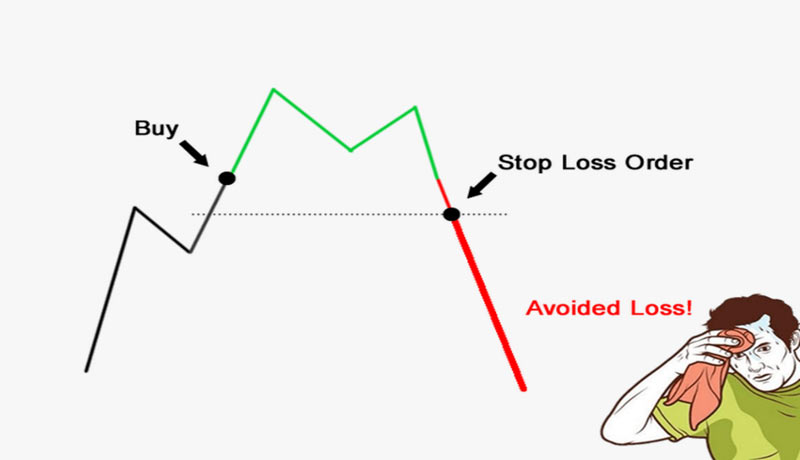

سادهترین و مؤثرترین راه برای جلوگیری از لیکویید شدن در صرافی، قرار دادن سفارش حد ضرر (stop loss order) است. در این سفارش، شما میتوانید سطح Liquidation مناسب را برای به حداقل رساندن ضرر خود تعیین کنید. استفاده از سفارش حد ضرر به شما این امکان را میدهد که در صورت بروز مشکل، بتوانید موقعیت معاملاتی خود را در زمان مناسب و قبل از ضرر بیشتر ببندید.

حد ضرر که با نامهای سفارش استاپ اردر (Stop order) یا استاپ به قیمت بازار (Stop-market order) نیز شناخته میشود، سفارش پیشرفتهای است که سرمایهگذار در صرافی رمزارزی تنظیم میکند و به این ترتیب، به صرافی سفارش میکند که دارایی مورد نظر را پس از رسیدن به سطح قیمتی خاصی بفروشد.

هنگام تنظیم سفارش حد ضرر، باید موارد زیر را وارد کنید:

- قیمت توقف (Stop price): قیمتی است که در آن دستور توقف ضرر اجرا میشود.

- قیمت فروش (Sell price): قیمتی است که در آن قصد فروش یک دارایی رمزارزی خاص را دارید.

- اندازه (Size): نشان میدهد که شما قصد فروش چه مقدار از یک دارایی را دارید.

اگر قیمت دارایی در بازار به قیمت توقف شما برسد، دستور توقف ضرر به صورت خودکار اجرا میشود و دارایی شما با قیمت فروش و اندازه تعیینشده به فروش خواهد رسید. اگر معاملهگر احساس کند که بازار به سرعت در حال حرکت در خلاف جهت موقعیت او است، میتواند قیمت فروش را پایینتر از قیمت توقف تعیین کند تا احتمال پر شدن آن (توسط معاملهگر دیگر) بیشتر شود.

برای اینکه بهتر این موضوع را درک کنید، در ادامه دو سناریو را بررسی میکنیم.

سناریوی اول: یک معاملهگر ۵ هزار دلار در حساب خود دارد، اما تصمیم میگیرد از مارجین اولیه ۱۰۰ دلاری و اهرم ۱۰ برابری برای باز کردن یک موقعیت ۱۰۰۰ دلاری استفاده کند. او حد ضرر را در فاصله ۲٫۵ درصدی از نقطه ورود (entry position) خود قرار میدهد. در این صورت، معاملهگر ممکن است ۲۵ دلار در این معامله از دست بدهد که تنها ۰٫۵ درصد از کل دارایی او به شمار میرود.

اگر این معاملهگر از حد ضرر استفاده نمیکرد، در صورت افت ۱۰ درصدی قیمت دارایی، موقعیت معاملاتی وی لیکویید میشد (با استفاده از فرمول محاسبه درصد لیکویید شدن در صرافی).

سناریوی دوم: معاملهگر دیگری ۵ هزار دلار در حساب خود دارد، اما از مارجین اولیه ۲،۵۰۰ دلاری و اهرم ۳ برابری برای باز کردن یک موقعیت ۷،۵۰۰ دلاری استفاده میکند. با قرار دادن حد ضرر در فاصله ۲٫۵ درصدی از نقطه ورودی خود، این معاملهگر ممکن است ۱۸۷٫۵ دلار در این معامله از دست بدهد که ۳٫۷۵ درصد از کل دارایی او است.

نکته مهم اینکه، استفاده از اهرم بالاتر معمولاً پرریسکتر است، اما همانطور که در سناریوی دوم مشاهده میشود، زمانی که حجم موقعیت معاملاتی شما نیز بالاتر باشد، اهمیت این عامل بیشتر میشود. به عنوان یک قاعده کلی، سعی کنید حد ضرر خود در هر معامله را کمتر از ۱٫۵ درصد از کل دارایی خود تنظیم کنید.

حد ضرر را کجا قرار دهیم؟

وقتی صحبت از معاملات مارجین میشود، مدیریت ریسک مسلماً مهمترین نکته است. هدف اصلی شما باید این باشد که ضرر را در حداقل سطح ممکن نگه دارید؛ حتی قبل از آنکه در مورد سود معامله فکر کنید. در نظر داشته باشید که هیچ مدل معاملاتی مصون از خطا نیست. بنابراین، شما باید مکانیسمهایی را به کار بگیرید که در شرایطی که بازار مطابق انتظار پیش نمیرود، به شما کمک کنند.

تنظیم صحیح حد ضرر اهمیت بسیار زیادی دارد. در حالی که هیچ قانون طلایی برای تعیین حد ضرر وجود ندارد، اما اغلب فاصله ۲ تا ۵ درصدی از حجم معاملات توصیه میشود.

علاوه بر این، شما باید اندازه معاملات خود و ریسک مربوطه را نیز مدیریت کنید. هرچه میزان اهرم استفادهشده بیشتر باشد، احتمال لیکوییدیشن موقعیت معاملاتی نیز بیشتر خواهد شد. استفاده از اهرم بیش از حد، به معنای قرار دادن سرمایه خود در معرض ریسکهای غیرضروری است.

علاوه بر اینها، برخی از صرافیها فرآیند Liquidation موقعیتهای معاملاتی را به شکل بسیار تهاجمی مدیریت میکنند. به عنوان مثال، بیتمکس تنها بیت کوین را به عنوان مارجین اولیه میپذیرد. این بدان معنا است که در صورت کاهش قیمت بیت کوین، ارزش وثیقه شما نیز کمتر میشود و فرآیند لیکوییدیشن موقعیت معاملاتی شما زودتر اتفاق خواهد افتاد.

سخن پایانی

در این مقاله به بررسی مفهوم لیکویید شدن در صرافی و راههای جلوگیری از آن پرداختیم.

درک این نکته ضروری است که یک معاملهگر مجبور نیست از تمام سرمایه خود به عنوان وثیقه برای باز کردن یک موقعیت معاملاتی مارجین استفاده کند.

در نهایت، به خاطر داشته باشید که هرچه میزان اهرم استفادهشده بیشتر باشد، احتمال لیکوییدیشن موقعیت معاملاتی شما نیز بیشتر میشود. یعنی اگر معاملهای را با اهرم ۵۰ برابری باز کرده باشید، تغییر تنها ۲ درصدی قیمت در جهت مخالف، باعث Liquidation موقعیت معاملاتی شما خواهد شد.

دیدگاه خود را ثبت کنید

سلام

عالی بود

سپاس