الگوی جهش گربه مرده در تحلیل تکنیکال ارزهای دیجیتال چیست؟

فهرست مطالب

مقدمه

تصور کنید قیمت ارز دیجیتالی در سراشیبی نزول قرار گرفته و چنان با قدرت به پایین میرود که روند نزولیاش کاملا آشکار است. وقتی این وضعیت برای مدتی ادامه یابد، طبیعتاً برخی از تریدرها تصور میکنند که قیمت به اندازه کافی پایین آمده و دیگر بیش از این ظرفیت افت ندارد و به احتمال زیاد، راه صعود را در پیش خواهد گرفت. بنابراین در موضع لانگ یا همان خرید استقراضی قرار میگیرند. چنین تصوری باعث میشود روند نزولی تداومیافته، در مقطعی با اندکی بهبود در قیمت همراه شود؛ اما قرار نیست رالی صعود آغاز شود. پس از بهبودی جزئی، قیمت به همان روند نزولی پیشین بازخواهد گشت. این بهبود اندک قیمت را جهش گربه مرده (Dead Cat Bounce Strategy)، مینامند.

جهش گربه مرده (Dead Cat Bounce Strategy) چیست؟

جهش گربه مرده به وضعیتی گفته میشود که قیمت یک دارایی مالی مانند سهام بورس یا ارز دیجیتال، با نزولی شدید همراه شود و در پی آن، صعود قیمت جزئی در کوتاهمدت رخ دهد و مجدداً، روند نزولی پیشین، تداوم یابد. به عبارت دیگر، سقوط قیمتی را در نظر بگیرید که اندکی نشانههای بهبود در آن مشاهده میشود، اما مجدداً به همان مسیر نزولی قبلی بازمیگردد. در واقع جهش گربه مرده، یک رالی ناکام است که به سرانجام نمیرسد و به اصطلاح، در نطفه خفه میشود.

دلیل نامگذاری الگوی جهش گربه مرده این است که اگر گربۀ مردهای از ارتفاع به پایین پرتاب شود، با اینکه مرده است، پس از برخورد با زمین، جسدش اندکی به بالا کمانه میکند و مجدداً به زمین میخورد.

نحوه تشخیص الگوی جهش گربه مرده در نمودار

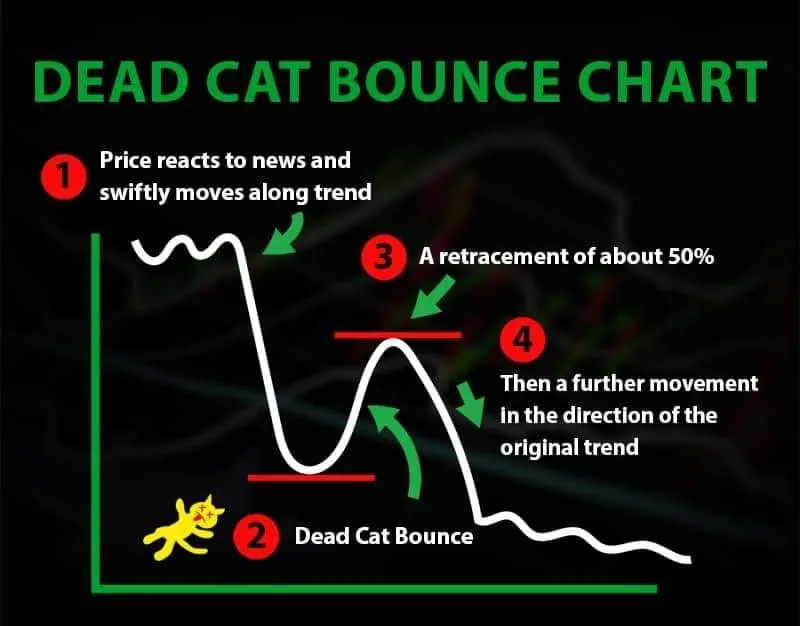

الگوی جهش گربه مرده، مانند تمام الگوهای نموداری، تا حدودی قابل تأویل و تفسیر است و 4 ویژگی کلی، برای تشخیص آن وجود دارد:

- شکاف پایین (Gap Down): برای آنکه الگوی جهش گربه مرده رخ دهد، کندل قیمت ارز دیجیتال مدنظر، باید شکاف پایین داشته باشد. شکاف پایین زمانی رخ میدهد که قیمت از جایی پایینتر از کف قیمت کندل قبلی، باز میشود و این شکاف، باید درصد قابلتوجهی باشد. طبق یک قاعده کلی سرانگشتی، 5% اختلاف قیمت در شکاف، قابل قبول است؛ اما میتواند بسته به شرایط، متغیر هم باشد. برای داراییهایی که ماهیتاً پُرنوسانند، 5% چندان هم غیرعادی نیست. اما برای سهم یا ارز دیجیتالی که تا پیش از این، رفتار نسبتاً باثباتی داشته، 5% یا حتی 3% شکاف در قیمت، عددی قابل توجه است.

- نزول مداوم قیمت (Sustained Decline): نزول قیمت دستکم باید برای 5 دقیقه، تداوم داشته باشد. این 5 دقیقهای که به آن اشاره کردیم، درست مانند همان 5%، صرفاً سرنخی نسبی و سرانگشتی است. نکتۀ اصلی اینجاست که قیمت پس از گشایش، باید در نزول خود تداوم داشته باشد. اگر پس از شکاف قیمت، نزول قیمتی هم در کار نبود، دیگر الگوی جهش گربه مرده نیست و لزومی ندارد از استراتژی معاملاتی جهش گربه مرده استفاده کنید.

- جهش گربه مرده (The Dead Cat Bounce): پس از تداوم نزول قیمت، نوبت به تشکیل الگوی جهش گربه مرده میرسد. ممکن است این جهش، تا نزدیکی شکاف ابتدایی قیمت آغازین بالا برود. به عنوان مثال، اگر قیمت سهمی با شکافی 5 درصدی، در 9.2 باز شود و نزول قیمت هم تا 9 ادامه یابد، تریدر نظارهگر این خواهد بود که قیمت طی جهش مذکور، مجدداً تا نزدیکی همان 9.2 ابتدایی، بالا برود. جهش نباید به صورت کامل از مرز قیمت گشایش بالا بزند؛ بنابراین لازم است تریدرها حرکات قیمت را به دقت بررسی کنند.

- تداوم مجدد نزول قیمت (Decline Resumes): پس از جهش گربه مرده، قیمت مجدداً در سراشیبی نزول خواهد افتاد. در این مرحله، الگوی جهش گربه مرده کامل خواهد شد و لازم است تریدرها به فکر خروج باشند.

شکاف پایین قیمت که در مرحله آغازین این الگو رخ میدهد، عموماً به خاطر اخبار بنیادینی است که یکشبه درز پیدا میکنند. تریدری که میخواهد استراتژی جهش گربه مرده را به کار بگیرد، چشمانتظار نزول قیمت میماند و با شروع جهش، خود را آماده میکند تا در موضع شورت یا فروش استقراضی قرار بگیرد.

اما چرا موضع شورت یا فروش استقراضی را انتخاب میکند؟ زیرا آن گربۀ فرضی دیگر مرده است. یعنی نزول، حتمی است و قرار نیست اوضاع بهتر شود. قیمت لطمۀ جدی خورده و چشم سرمایهگذاران ترسیده است. این جهش، فرصت مجددی برای سرمایهگذاران فراهم میکند تا خود را از مهلکۀ سقوط قیمت برهانند و این به نوبه خود، نزول قیمت را شدت میبخشد.

در کمین بنشینید تا قیمت به مجاورت قیمت گشایش برسد. به یاد داشته باشید که محدوده نزدیک به قیمت گشایش، احتمالاً سطح مقاومت است. منتظرید قیمت در مجاورت قیمت گشایش بسته شود، اما ممکن است کمی بالا و پایین هم بشود. هنگامی که قیمت به مجاورت قیمت گشایش رسید، باید آماده باشید تا در موضع شورت قرار بگیرید.

باید زمانی در موضع شورت قرار بگیرید که نزول مجدد قیمت، آغاز شده باشد. میتوانید به کمک غربالگر سهام (Stock Screener)، سهام یا ارزهای دیجیتالی را رصد کنید که همراه با شکاف پایین، کار خود را آغاز کردهاند. هر غربالگر، فیلترهایی دارد که میتواند به شما در پیدا کردن ارزها یا سهام نزولی، کمک کند. فراموش نکنید که تنظیمات را به جای دلار، روی درصد قرار بدهید.

استاپ لاس و اهداف قیمتی در استراتژی جهش گربه مرده

گربه مرده کذایی، در نهایت به جایی بازمیگردد که از آن جا جهیده است. با این که استراتژیها کاملاً درست عمل نمیکنند، اما اگر قیمت طبق روال عمل کند و پس از رسیدن به مجاورت قیمت گشایش، مجدداً راه نزول در پیش بگیرد، به همان کفی باز خواهد گشت که پیش از جهش، در آن جا قرار داشت. در نتیجه، هدف قیمتی ابتدایی باید درست بالای کف قیمت قبلی باشد. در حالت ایدهآل، باید در همین قسمت، از بخشی از پوزیشن خود خارج شوید.

اگر قیمت رالی مجددی آغاز کرد و افزایش یافت، از مابقی پوزیشن هم خارج شوید، یا اگر حمایت شکسته شد و قیمت از کف رو به پایین رفت، در پوزیشن بمانید، اما با بروز اولین نشانههای جهش، خارج شوید. استفاده از سفارش حد ضرر متحرک (Trailing Stop) در این شرایط، بهخوبی جواب میدهد.

هنگامی که در موضع شورت یا فروش استقراضی قرار گرفتید، یک سفارش استاپ لاس در بالاترین قیمتی که درست پیش از قرار گرفتن در موضع شورت رخداده، قرار دهید. به یاد داشته باشید که در این جا منتظر کاهش قیمت هستیم. به این معنی که پیش از ورود، باید نقطهای بالاتر از نقطه ورود ما وجود داشته باشد.

معاملاتی را هدف قرار دهید که نسبت ریوارد به ریسک در آنها، دستکم 2 به 1 باشد. اگر استاپ لاس، نیم دلار بالاتر از نقطه ورودتان است، هدف قیمتی بهتر است 1 دلار یا بیشتر، زیر نقطه ورود باشد.

نمونهای از جهش گربه مرده

در نمونه زیر، نمودار جفتارز BTC/EUR را مشاهده میکنید. همانطور که در تصویر مشخص است، روندی نزولی جریان دارد که ناگهان با ظهور کندلی صعودی، به مدت 15 دقیقه اوضاع برعکس میشود و بعد از آن، روند نمودار مجددا به روند نزولی پیشین خود بازمیگردد.

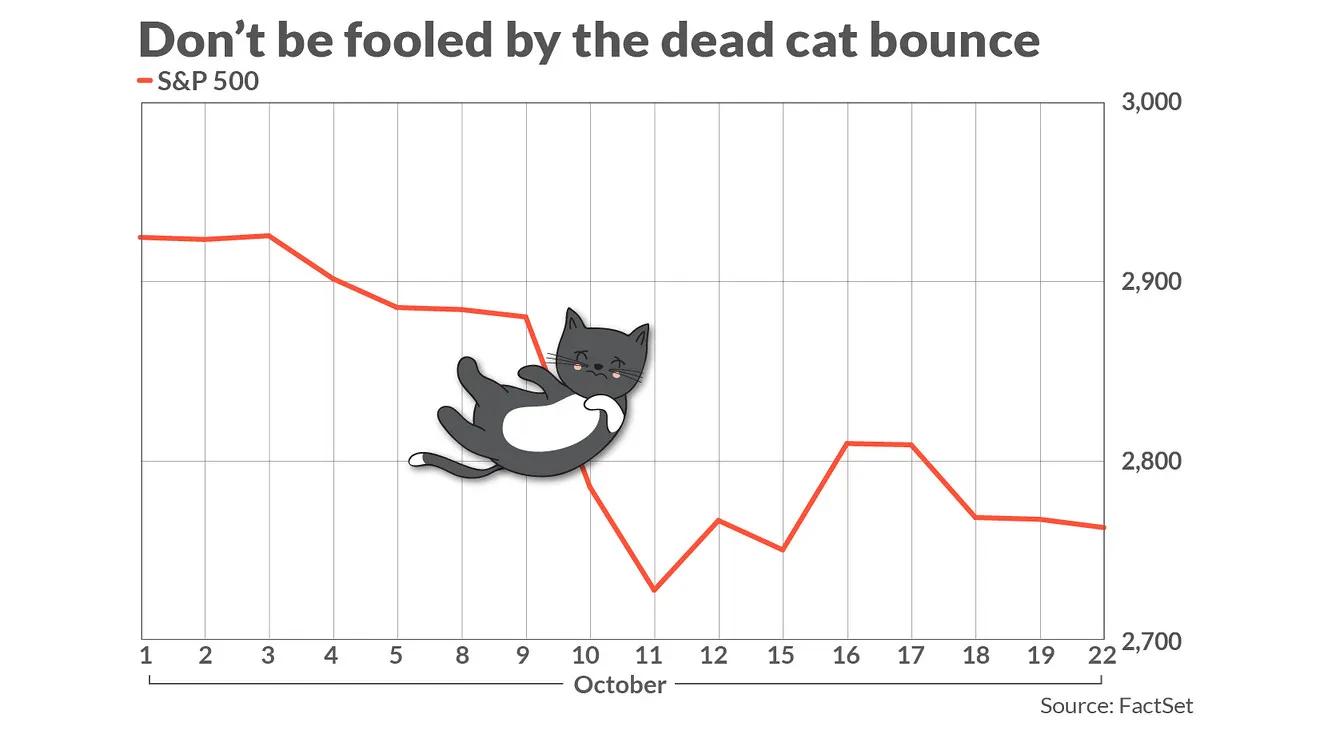

مثال معروف دیگری از تشکیل الگوی جهش گربه مرده، به سال 2018 بازمیگردد که برای قیمت بیت کوین رخ داد. در این برهه، پس از آغاز سقوط قیمت بیت کوین، در جریان سقوط قیمت، این الگو بارها تشکیل شد.

سخن پایانی

جهش گربه مرده، الگویی نموداری است که در تحلیل تکنیکال داراییهای مالی، مانند سهام و ارزهای دیجیتال، به کار میرود. این الگو، به وضعیت بهبود کوتاهمدت قیمت یک دارایی، که پیش از این در روند نزولی یا سقوط قیمت قرار داشته، اطلاق میشود. شناسایی این الگو، دشوار است؛ زیرا تنها زمانی میتوان از تشکیل آن اطمینان حاصل کرد که کامل شده باشد. اما با این حال، قواعدی کلی برای شناسایی آن وجود دارد: پیدایش شکاف پایین در نمودار، روند نزولی تداومی، جهش گربه مرده و بعد بازگشت به روند نزولی پیشین. اهمیت این استراتژی در این است که میتواند در روندهای نزولی، از زیان تریدرها جلوگیری کند. در واقع، شناسایی این الگو به تریدرها شانس مجددی میدهد تا در موضع شورت قرار بگیرند و از ضرر بیشتر، جلوگیری کنند.

دیدگاه خود را ثبت کنید