استراتژی خروج از بازار در سال ۲۰۲۱

فهرست مطالب

مقدمه

برای آنکه از یک معامله خارج شوید دو راه دارید: در جریان معامله سود ببرید یا زیان کنید. شما به عنوان تریدر باید توانایی این را داشته باشید که معاملات خود را به گونهای مدیریت کنید که ریسک معامله کاهش یابد. در این مقاله میکوشیم استراتژی خروج از بازار را شرح و آموزش دهیم.

ضرورت استراتژی خروج از بازار

شما نیازمند یک استراتژی خروج از بازار هستید تا بتوانید از اجرایی شدن تصمیماتتان بر مبنای طرح معاملاتی خود اطمینان حاصل کنید. معامله کردن بدون داشتن طرح و نقشه، بیشتر به این شبیه است که تصمیماتتان را بر اساس احساساتی مانند ترس یا طمع اتخاذ کنید که در این صورت ممکن است پیش از موعد به سود برسید یا زیان کنید.

اگر بدانید که چگونه باید از معامله خارج شوید، میتوانید ریسکتان را به حداقل برسانید و شانس بیشتری برای کسب سود داشته باشید.

چگونگی خارج شدن از معامله

- به حساب خود وارد شوید و پلتفرم را باز کنید.

- معامله خود را تحت نظر بگیرید.

- نقطه خروج از معامله را با استفاده از تحلیل تکنیکال و تحلیل فاندامنتال تعیین کنید.

- با انتخاب دستی گزینه “Close” یا با استفاده از صدور سفارش (Order) از پوزیشن خود خارج شوید.

چگونگی خروج از معامله با استفاده از سفارش حد ضرر (Stop-Loss Order)

حد زیان سفارشی است که این امکان را برای شما فراهم میآورد که بتوانید در یک سطح از پیش تعیین شده که کمتر از قیمت فعلی بازار مطلوب شما است، به صورت خودکار از معامله خارج شوید.

در خرید استقراضی یا همان پوزیشن لانگ، این سطح پایینتر از قیمتی است که در آن وارد بازار شدهاید و در فروش استقراضی یا همان پوزیشن شورت، این سطح بالاتر از قیمت مذکور است.

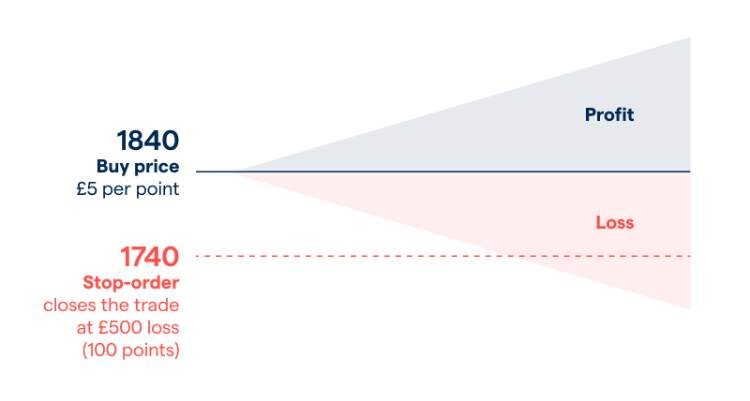

برای مثال فرض کنید که در یک شرطبندی گسترده یا همان اسپرد بتینگ (Spread Betting: نوعی شرطبندی مالی است که در آن بازپرداخت بر اساس دقت شرطبندی توزیع میشود) در طلا، در سطح قیمت 1840 پوند و به ازای هر واحد حرکت قیمت 5 پوند شرطبندی کردهاید و با ورود به معامله در سطح قیمت 1740 پوند حد ضرر تعیین میکنید. این یعنی اگر بازار 100 واحد قیمت در خلاف جهت انتظاری شما حرکت کند، در این صورت حداکثر زیانی که به شما میرسد 500 پوند خواهد بود و پس از آن معامله به صورت خودکار بسته خواهد شد.

سفارش حد ضرر به شما کمک میکند که بتوانید ریسک معامله خود را در حرکات سریع بازار مدیریت کنید و اگر زیان شما به مقدار مشخصی برسد، معامله پایان خواهد یافت. خطر حد ضرر در اینجاست که ممکن است این سفارش با لغزش (Slippage) همراه شود، یعنی در مدتزمانی که طول میکشد کارگزار سفارش را انجام دهد، بازار با تحولاتی در قیمت همراه شود.

این اصلیترین نوع سفارش حد ضرر بود اما انواع گوناگونی دارد که میتوان از آنها استفاده کرد، مانند:

- سفارش حد ضرر تضمینی (Guaranteed Stops): در این سفارش تضمین میشود که پوزیشن تریدر همواره قبل از رسیدن به قیمت از پیش تعیین شده بسته شود و ریسک لغزش را از بین میبرد. افزودن این نوع از سفارش حد ضرر رایگان است اما با بهکارگیری آن باید مبلغ اندکی بابت حقالعمل پرداخت کنید.

- سفارش زیانگریز خودکار (Trailing stops): این نوع از سفارش بازار را در جهت مد نظر شما پیگیری میکند اما اگر روند بازار بر خلاف جهت مطلوب شما شود، قفل خواهد شد. به عنوان مثال اگر اندازه گام 10 را انتخاب کنید، هر زمان که بازار 5 واحد اوج بگیرد سفارش شما نیز 5 واحد بازار را تعقیب میکند.

چگونگی خروج از معامله با استفاده از سفارش حد سود (Take-Profit Order)

سفارش حد سود (Take-Profit Order) که به لیمیت کلوز (Limit Close) نیز معروف است، به سفارش حد ضرر شباهت دارد؛ زیرا با رسیدن به سطح قیمت از پیش تعیین شده، معامله بسته خواهد شد و بر خلاف سفارش لیمیت کلوز در قیمتی مطلوبتر از قیمت فعلی بازار اجرا میشود.

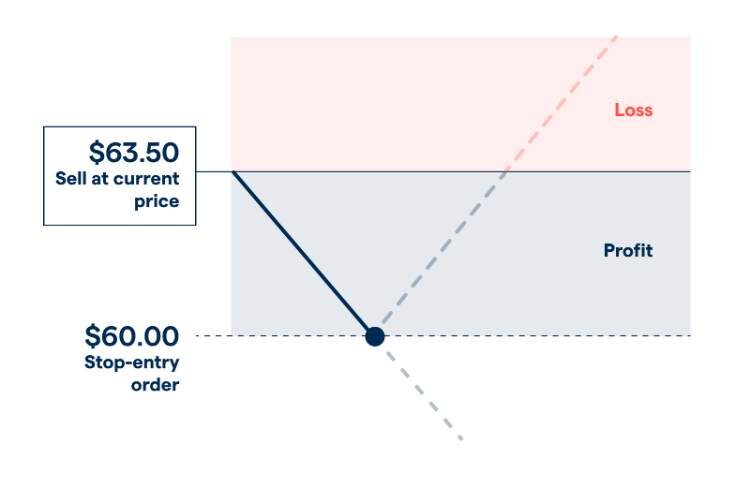

به عنوان مثال فرض کنید که نفت خام برنت دریای شمال در حال حاضر هر بشکه 63.5 دلار معامله شود و همچنین فرض کنید که تحلیل تکنیکال نشان میدهد که قیمت 60 دلار یک سطح مقاومت حیاتی است و اگر قیمت بدان برخورد کند،روند قیمت تغییر میکند و مجدداً صعود میکند.

در چنین شرایطی شما تصمیم میگیرید که فروش استقراضی انجام دهید و به اصطلاح در پوزیشن شورت قرار بگیرید و با صدور سفارش Stop Entry در سطح قیمت 60 دلار، از معامله خارج شوید. دو ساعت بعد، بازار به این سطح قیمت میرسد و کارگزار سفارشتان را انجام میدهد و پوزیشن را میبندد. این بدان معنا است که مقدار مشخصی سود به دست خواهید آورد.

با اینکه سفارش حد برداشت سود روشی عالی در حرکتهای صعودی بازار به شمار میرود اما بدون استفاده از سفارش حد ضرر در کنار آن، تریدر در معرض حرکات بیاندازه نزولی بازار قرار میگیرد.

نکاتی که در توسعه استراتژی خروج باید در نظر گرفت؟

پیش از ایجاد استراتژی خروج، لازم است موارد زیر را مد نظر داشته باشید:

نوع معامله (Trading style)

استراتژی خروج کاملاً به نوع معامله شما بستگی دارد. ترجیح شخصی شما به عنوان تریدر تعیین میکند که یک معامله را چگونه انجام میدهید و چگونگی انجام معامله و همچنین مدتزمانی که در یک پوزیشن باقی میمانید به ترجیحات شخصی شما در مقام تریدر برمیگردد. 4 نوع معامله رایج وجود دارد:

- پوزیشن تریدینگ (Position trading): تریدرهای پوزیشن تریدینگ در دورههای زمانی طولانی به منظور کسب سود از روندهای گسترده و غالب بازار در موضع یا پوزیشن قرار میگیرند. شناختهشدهترین نوع معاملات موضعی همان تاکتیک “خریداری و نگهداری” سهم یا ارز دیجیتال است. در این موارد لازم است که جهت اتخاذ استراتژی خروج نوسانات کوتاهمدت بازار را نادیده بگیرید و اجازه دهید سود به سمت شما روانه شود.

- نوسانگیری (Swing trading): در معاملات نوسانی بر تشخیص روند بازار تمرکز میشود و با استفاده از فراز و فرودهای قیمت، نقاط ورود و خروج تعیین میگردد. کف قیمت این امکان را به تریدر میدهد که در پوزیشن لانگ قرار بگیرد یا از پوزیشن شورت خارج شود، در حالی که سقف قیمت فرصتی است برای خروج از پوزیشن لانگ یا ورود به پوزیشن شورت.

- معاملات روزانه (Day Trading): تریدرهای روزانه به منظور کسب سود از حرکات کوتاهمدت بازار طی یک روز معاملاتی به معاملهای وارد یا از معاملهای خارج میشوند. خروج از معامله پیش از بسته شدن روزانه بازار میتواند به اجتناب از ریسک و کاهش هزینههای مربوط یک معامله کمک کند. نوسانگیری و اسکالپینگ (Scalping) نیز میتوانند ذیل عنوان معاملات روزانه دستهبندی شوند؛ زیرا اکثراً طی یک روز معاملاتی انجام میشوند.

- اسکالپینگ (Scalping): کوتاهترین مدتزمان بین ورود و خروج به یک معامله به این نوع از معاملات تعلق دارد و اغلب در چند ثانیه یا چند دقیقه انجام میشوند. هدف، کسب سود اندک اما مکرر است که به مرور زمان انباشته میشود. این نوع از معامله به زمان و تمرکز فراوانی نیاز دارد.

نسبت ریسک به پاداش (Risk-Reward Ratio)

هنگامی که برای استراتژی خروج خود برنامهریزی میکنید، لازم است نسبت ریسک به پاداش را در نظر بگیرید. این نسبت نشان میدهد که حاضرید چه مقدار از سرمایه خود را در ازای سودی که کسب میکنید از دست بدهید. رایجترین نسبت ریسک به پاداش 1 به 2 یا 1 به 3 است و نسبت 1 به 1 بسیار ریسکی به نظر میرسد.

فرض کنید که زیان بالقوه شما در معاملهای 200 پوند و حداکثر سود بالقوه نیز 600 پوند باشد. در این صورت نسبت ریسک به ریوارد در این مورد 1 به 3 خواهد بود و به این معنا است که در 10 معامله علیرغم اینکه تنها در 30 % موارد صادق است، میتوانید 400 پوند سود به دست بیاورید.

شناخت نسبت ریسک به ریوارد شما را قادر میسازد که درک بهتری نسبت به ریسکهایی پیدا کنید که باید برای رسیدن به سود مورد نظر خود متحمل شوید.

توان ریسکپذیری (Risk tolerance)

این گزینه رویکرد شما را نسبت به ریسک نشان میدهد و توانایی شما در مدیریت ریسک را مشخص میسازد. شناخت توان ریسکپذیری بسیار حائز اهمیت است؛ زیرا اگر ریسک فراوانی متحمل شوید، ممکن است بترسید و خیلی زود یا خیلی دیر پوزیشن خود را ببندید.

افزودن سفارشات حد ضرر به معامله، بخش مهمی از فرآیند تنظیم توان ریسکپذیری است؛ زیرا شما را به مدیریت خودکار ریسک مجهز میسازد. میتوانید خودتان از پیش تعیین کنید که حاضرید چه مقدار از سرمایه شما در معرض ریسک قرار بگیرد و در همان سطح میتوانید سفارش حد ضرر تعیین کنید. این امکان شما را آسودهخاطر میکند؛ زیرا زیان نمیتواند از حد مشخصی که خود تعیین کردهاید بیشتر شود.

سه استراتژی خروج از بازار که لازم است آنها را بشناسید!

روشهای متفاوت و مختلفی وجود دارد که میتوانید با استفاده از آنها زمان مناسب برای خروج از معامله را تعیین کنید. در اینجا سه نمونه از رایجترین آنها را معرفی میکنیم:

سطوح حمایت و مقاومت (Support and Resistance)

سطوح مقاومتی و حمایتی سطوحی هستند که در آنها حرکات بازار محدود میشود. سطوح حمایتی نمایانگر کف قیمت هستند و وضعیت اشباع فروش تلقی میشود که در آن خریداران باعث میشوند که قیمت از آن سطح کمتر نشود و مجدداً افزایش یابد. سطح مقاومت نیز سقف قیمتی است که وضعیت اشباع خرید به حساب میآید که در آن خریداران تمایلی به خرید ندارند و از این رو پوزیشنهای خود را میبندند و در نتیجه قیمت نمیتواند فراتر رود و کاهش مییابد.

روندها اغلب در برخورد با این سطوح حیاتی وارونه میشوند و این امر به خوبی توضیح میدهد که چرا تریدرها علاقه دارند سفارشات حد ضرر و لیمیت کلوز خود را حوالی این سطوح قرار بدهند. قرارگیری سفارشات حد برداشت سود و حد ضرر در حوالی این سطوح بسیار رایج است، تا آنجا که این سطوح به پیشگوییهای خودمحققشونده معروف شدهاند؛ یعنی تریدرها انتظار دارند که بازار در این نواحی تغییر کند. در نتیجه اگر در پوزیشن لانگ قرار دارید، میتوانید در سطح مقاومت کسب سود کنید.

میانگین متحرک (Moving Averages)

میانگین متحرک دادهها را به کار میگیرد تا روند بازار را بیابد و با فیلتر کردن تصادفی نوسانات قیمت، دادههای قیمتی را هموار میسازد.

برای محاسبه میانگین متحرک لازم است مجموعه اعداد را جمع بزنید و بر تعداد کل مقادیر مجموعه تقسیم کنید. برای مثال اگر میخواهید میانگین متحرک یک دوره پنج ساله را محاسبه کنید، لازم است اعداد مربوط به این دوره را جمع بزنید و بر 5 تقسیم کنید. رایجترین میانگین متحرکی که به کار میرود، 50 یا 200 روزه است.

وقتی قیمت بالای میانگین متحرک است، یعنی فرصت مناسبی برای خرید ایجاد شده و زمانی که قیمت زیر میانگین متحرک است، زمان فروش است. علاوه بر این، میانگین متحرک میتواند به عنوان یک سفارش زیانگریز خودکار (Trailing stops) نیز تلقی شود و در این راه مفید باشد. با افزایش یا کاهش قیمت، میانگین متحرک هم افزایش و کاهش مییابد و این بدان معنا است که میتوانید سفارش حد ضرر خود را به جایی که میانگین متحرک حضور دارد منتقل کنید. در این صورت اگر قیمت برخلاف جهت مورد نظر شما حرکت کند، وضعیت شما در برابر ریسک مصون خواهد ماند.

میانگین محدوده واقعی (Average True Range)

اندیکاتور میانگین محدوده واقعی (Average True Range) یا به اختصار ATR، تلاطم و نوسان بازار را طی یک تایم فریم مشخص دنبال میکند. این اندیکاتور با افزایش یا کاهش نوسانات، بالا و پایین میرود؛ به نحوی که مقدار بالای ATR نمایانگر زیاد بودن نوسانات و مقدار کم آن نشانگر پایین بودن نوسانات است.

هر چه مقدار ATR بیشتر باشد، سفارش حد ضرر باید گستردهتر انتخاب شود؛ زیرا ایجاد حد ضرر به صورت محدود در یک بازار بیثبات خیلی زود متوقف میشود. در ضمن تنظیم سفارش حد ضرر در گسترهای بسیار وسیع نیز در حالی که بازار با نوسان کمتری مواجه است به این معنی است که خود را بیش از حد در معرض ریسک قرار دادهاید.

برخی از تریدرها حتی برای تعیین دقیق سطح قیمتی که میخواهند سفارش حد ضرر را به آن بیفزایند از این اندیکاتور استفاده میکنند. برای این کار مقدار ATR را در عدد انتخابیتان ــ معمولاً 0.5، 1، 2 یا 3 ــ ضرب کنید. عدد نهایی به دست آمده، همان سطحی است که میتوانید سفارش حد ضرر خود را در آن نقطه تنظیم کنید.

سرمایهگذاران بلندمدت در این مورد برای به دست آوردن مقدار بیشتری نسبت به قیمت فعلی بازار، حد بالاتری را انتخاب میکنند و آن را در 3 ضرب میکنند. در حالی که تریدرهای کوتاهمدت از ضریبهای کوچکتری استفاده میکنند؛ زیرا مدتزمان کوتاهتری برای کسب سود دارند.

سخن پایانی

استراتژی خروج از بازار پایبندی شما را به برنامه معاملاتی تضمین میکند و میتواند ریسک عواطف و هیجان معاملات را کاهش دهد. استراتژیهای خروج از بازار ریسک معاملاتتان را کاهش میدهد و در عین حال شانس شما را برای کسب سود افزایش میدهد. شما میتوانید با استفاده از سفارشاتی از قبیل حد ضرر و حد سود، از یک معامله خارج شوید.

استراتژی خروج شما به نوع معامله، نسبت ریسک به ریوارد و توان ریسکپذیری بستگی دارد. استراتژیهای خروج رایج با استفاده از سطوح حمایت و مقاومت، میانگین متحرک و میانگین محدوده واقعی انجام میشود.

دیدگاه خود را ثبت کنید