معرفی بهترین اندیکاتورهای تشخیص روند (Trend)

فهرست مطالب

مقدمه

برخی از استراتژیها در طول زمان امتحان خود را پس دادهاند و همچنان نیز برای روندبازانی که به تحلیل اندیکاتورهای بازار علاقه دارند، ابزار محبوبی هستند. از این رو میکوشیم که در این مقاله بهترین شاخصها یا بهترین اندیکاتورهای تشخیص روند را معرفی کنیم.

اطلاعات مربوط به بازار، در شاخصهایی به نام اندیکاتور ارائه میشود که مهمترین ابزار کار تحلیل تکنیکال به شمار میروند. حتی برای تأیید تحلیلهای فاندامنتال نیز میتوان این اندیکاتورها را چک کرد. تعدادی از اندیکاتورها یا شاخصها در میان تکنیکالیستها محبوبترند. این محبوبیت دلایلی دارد: ارائه اطلاعات مفید (صدور سیگنال خرید و فروش، تشخیص روند ، ارائه اطلاعات حجمی)، کاربری ساده، کاربرد چندگانه و دلایلی دیگر.

معاملهگران میکوشند که روندها را بررسی و از آن سود استخراج کنند. روش معاملهگری روندی (Trend trading) سعی میکند که با استفاده از تحلیلِ جهت حرکت قیمت یک دارایی، کسب سود کند. این کار به چند شیوه انجام میشود.

میانگین متحرک (Moving Average)

میانگین متحرک یکی از ابزارهای تحلیل تکنیکال و یکی از بهترین اندیکاتورهای تشخیص روند (Trend) است که با بهروزرسانی مداوم میانگین قیمت، دادههای قیمتی را هموار میکند. میانگین متحرک در نمودار قیمت، به صورت خطی منفرد و صاف است که تغییرات ناشی از نوسان قیمت از آن حذف شده است.

میانگین، طی مدت زمان خاصی حساب میشود ــ 10 روز، 20 دقیقه، 30 هفته یا هر دوره زمانی خاصی که تریدر میخواهد. میانگین متحرک ساده با دورههای زمانی 50، 100 و 200 روزه در میان سرمایهگذاران و طرفداران روند بلندمدت رایج است.

چندین راه برای استفاده از میانگین ساده وجود دارد. اولین مورد این است که به زاویه میانگین متحرک نگاه کنید. اگر برای مدت زیادی در جهت افقی حرکت کند، به این معنی است که قیمت، روند ندارد بلکه در حال نوسان است.

اگر خط میانگین متحرک به سمت بالا زاویه داشته باشد، یعنی روندی صعودی در حال آغاز شدن است. با این حال میانگین متحرک ارزش آینده دارایی را پیشبینی نمیکند؛ بلکه کنش قیمت را به وسیله میانگین بازۀ زمانی آشکار میکند.

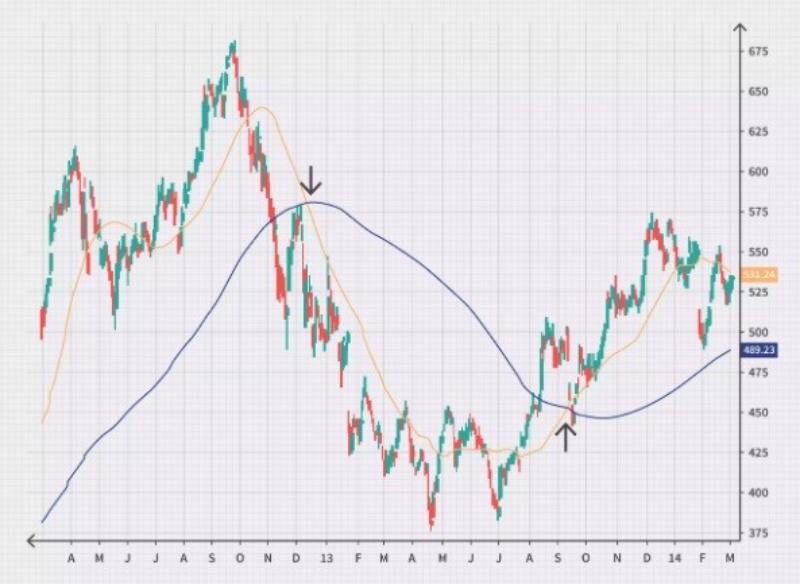

روش دیگر استفاده از نقاط تقاطع چند نمودار میانگین متحرک، است. با ترسیم میانگین متحرک 50 روزه و 200 روزه در نمودار، سیگنال خرید هنگامی صادر میشود که میانگین 50 روزه میانگین 200 روزه را رو به بالا قطع کند. سیگنال فروش نیز وقتی صادر میشود که میانگین 50 روزه میانگین 200 روزه را از بالا به پایین قطع کند. البته تایم فریم همواره میتواند متناسب با نیاز و سلیقه شخصیتان تنظیم شود.

اما از آنجایی که نمودار قیمت از میانگین متحرک ناپایدارتر است، این روش مستعد صدور سیگنال ناقص بیشتری است.

میانگین متحرک همچنین میتواند سطوح حمایت و مقاومت قیمت را تدارک ببیند. نمودار زیر میانگین متحرک 100 روزهای را نشان میدهد که به عنوان یک سطح حمایت عمل میکند.

همگرایی و واگرایی میانگینِ متحرک (MACD)

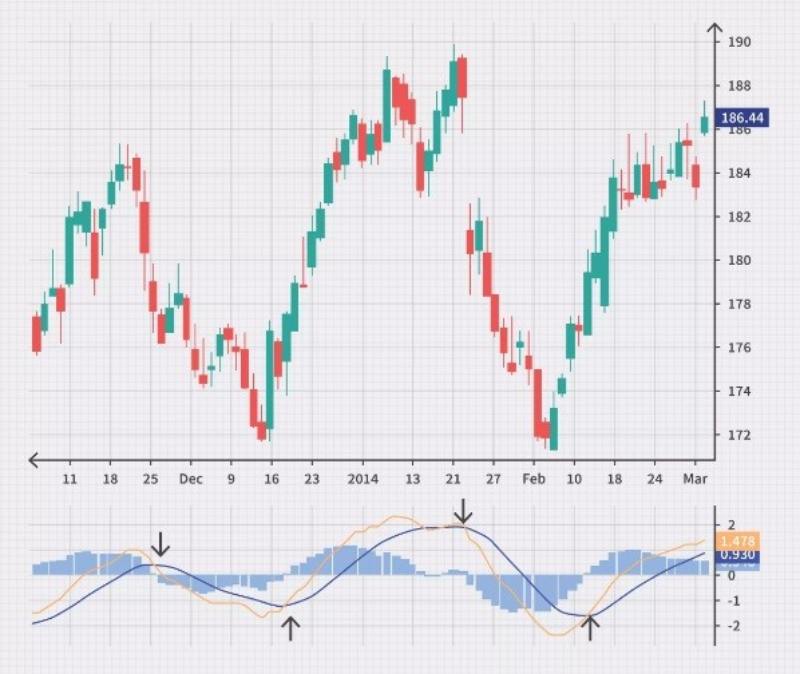

«همگرایی و واگرایی میانگینِ متحرک» یا مکدی نوعی اندیکاتور نوسانگر است. اندیکاتور نوسانگر، اندیکاتوری مربوط به تحلیل تکنیکال است که با گذشت زمان حول و حوش خط مرکزی بالا و پایین میرود؛ مکدی نیز پیرامون صفر نوسان میکند. این اندیکاتور، هم از نوع اندیکاتورهای روندنما است و هم نوسانگر مومنتوم.

یکی از استراتژیهای اساسی مکدی این است که به نمودار مکدی واقع در زیر نمودار قیمت نگاه کنید و ببینید که خطوط مکدی زیر سطح صفر هستند یا بالای صفر.

با استفاده از این استراتژی، سیگنال بالقوه خرید هنگامی صادر میشود که مکدی به بالای صفر حرکت کند و سیگنال بالقوه فروش نیز زمانی صادر میشود که مکدی سطح صفر را از بالا به پایین قطع کند.

تقاطعهای خط سیگنال نیز میتواند سیگنالهای اضافی خرید و فروش صادر کند. مکدی دارای دو خط است: خط سریع و خط کند (دو میانگین با دورههای زمانی متفاوت). سیگنال خرید هنگامی رخ میدهد که خطِ سریع خط دیگر را از پایین به بالا قطع کند و سیگنال فروش نیز وقتی صادر میشود که همین خط سریع (میانگین متحرک نمایی با دوره زمانی کوتاهتر) خطِ کند را از بالا به پایین قطع کند.

شاخص قدرت نسبی (RSI)

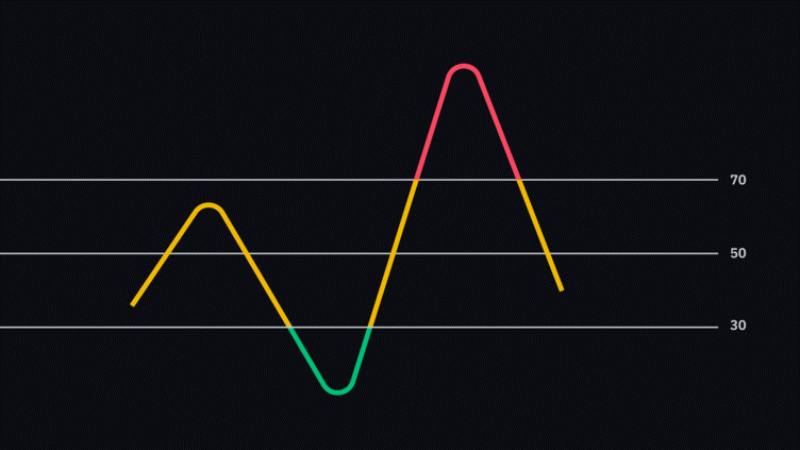

شاخص قدرت نسبی (RSI) نیز اندیکاتور نوسانگر دیگری است با این تفاوت که دامنه نوسان آن بین صفر تا صد است؛ در نتیجه این شاخص، اطلاعات متفاوتی نسبت به مکدی تهیه میکند و همچنان از بهترین اندیکاتورهای تشخیص روند به شمار میرود.

یکی از شیوههای تفسیر شاخص RSI به این صورت است که در زمانی که اندیکاتور در نمودار بالای 70 را نشان دهد، قیمت در وضعیت اشباع خرید و هنگامی که زیر 30 باشد، وضعیت اشباع فروش تلقی میشود.

قیمت در یک روند صعودی قوی، پیوسته بالای سطح 70 واقع خواهد شد. برای روند نزولی نیز مدت زمان زیادی در سطح 30 و زیر آن باقی میماند.

پیشنهاد جایگزین این است هنگامی که روند صعودی است، در نزدیکی وضعیت اشباع فروش اقدام به خرید کنید و هنگامی که روند نزولی است، در نزدیکی وضعیت اشباع خرید، بفروشید.

برای مثال فرض کنید که روند بلندمدت یک رمزارز صعودی است. سیگنال خرید زمانی صادر میشود که شاخص RSI به زیر 50 و مجدداً به بالای آن حرکت کند. این حالت به معنی پولبک (Pullback) قیمت است. در نتیجه تریدر زمانی خرید میکند که پولبک طبق شاخص RSI رخ دهد و تمام شود؛ سپس روند ادامه مییابد. سطوح 50 به این دلیل استفاده میشوند که RSI در روندهای صعودی نوعاً به زیر سطح 30 نمیرسد مگر آنکه حرکت بازگشتی بالقوهای آغاز شده باشد. سیگنال فروش زمانی صادر میشود که روند نزولی باشد و شاخص RSI به بالای سطح 50 برود و مجدداً به زیر آن بازگردد.

اندیکاتور حجم متوازن (OBV)

حجم معاملات به خودی خود اندیکاتوری مهم است و اندیکاتور حجم متوازن (On-Balance Volume) نیز مقدار قابل توجهی از اطلاعات حجمی را در برگرفته و آن را در یک اندیکاتور تکخطی واحد جمعآوری میکند. این اندیکاتور فشار تجمعی خرید و فروش را با جمع کردن حجم معاملات در روزهای صعودی بازار و تفریق کردن حجم معاملات در روزهای نزولی، اندازهگیری میکند.

حجم معاملات در حالت ایدهآل باید بتواند روندها را تأیید کند. افزایش قیمت باید با افزایش اندیکاتور OBV و کاهش آن با کاهش OBV همراه شود، به همین دلیل است که این شاخص از بهترین شاخص های تشخیص روند به شمار میرود.

شکل زیر سهام شرکت نتفلیکس را نشان میدهد که روند صعودی آن با افزایش اندیکاتور OBV همراه شده است. از آنجایی که OBV زیر خط روند نرفته است، لذا نشانه خوبی است از اینکه قیمت احتمالاً به روند صعودی خود حتی پس از پولبک ادامه خواهد داد.

اگر OBV افزایش یابد و قیمت افزایش نیابد، احتمالاً به این معنی است که قیمت در آینده OBV را تعقیب کرده و صعود خواهد کرد. اگر قیمت صعود کند و OBV ثابت بماند یا نزول کند، ممکن است به این معنی باشد که قیمت در نزدیکی یک سقف قرار دارد. اگر قیمت سقوط کند ولی OBV ثابت بماند یا صعود کند، میتواند به معنی قرار گرفتن قیمت در کف باشد.

سخن پایانی

در این مقاله سعی بر این داشتیم که بهترین اندیکاتورهای تشخیص روند را معرفی کنیم. اندیکاتورها علاوه بر صدور سیگنالهای مربوط به معاملات روندی و هشدار دادن در مورد حرکات بازگشتی، میتوانند اطلاعات و دادههای قیمت را سادهسازی و هموار کنند. آنها در تمامی تایم فریمها به کار میروند و معمولاً متغیرهایی در خود دارند که متناسب با ترجیحات خاص هر تریدر تنظیم میشود.

معاملهگران این امکان را دارند که استراتژیهای دریافت شده از اندیکاتورها را ترکیب کنند؛ در نتیجه با این امکان، معیارهای ورود و خروج به وضوح تعیین میگردد. اگر اندیکاتور خاصی برایتان جذاب است، بهتر است که بیشتر در مورد آن تحقیق کنید. مهمتر آنکه قبل از استفاده از اندیکاتور خود در معاملات واقعی، بهتر است آن را امتحان کنید.

دیدگاه خود را ثبت کنید

به دنبال اندیکاتور های بهتر باید بود مثلاً در سایت های خارجی.. مثلmql5 یا ۴xone یا best metatrader indicators یا صدتا سایت دیگه……با چارتا اندیکاتور مزخرف مثل RSIو macdو پارابولیک نمیشه در فارکس به سود رسید ..اگه بشه سود کم با ریسک بالا خواهد بود…خلاص