فیبوناچی اصلاحی در تحلیل تکنیکال و چگونگی رسم آن

فهرست مطالب

- دنباله فیبوناچی

- چگونگی محاسبه فیبوناچی اصلاحی در تحلیل تکنیکال

- توالی فیبوناچی و نسبتهای طلایی

- چگونگی استفاده و رسم فیبوناچی اصلاحی در تحلیل تکنیکال

- استفادههای تریدرها از فیبوناچی اصلاحی در تحلیل تکنیکال

- مزایا و معایب استفاده از فیبوناچی اصلاحی در تحلیل تکنیکال

- فیبوناچی اکستنشن (Fibonacci extension)

- سخن پایانی

مقدمه

در این مقاله قصد داریم به آموزش فیبوناچی اصلاحی (Fibonacci retracement) در تحلیل تکنیکال و چگونگی استفاده از آن برای پیدا کردن سطوح مهم و پرکاربرد بپردازیم.

همانطور که میدانید، معاملهگرانی که با استفاده از تحلیل تکنیکال به بررسی و تحلیل بازار میپردازند، از ابزارها و اندیکاتورهای بسیار زیاد و متنوعی برای پیش بینی حرکات آینده قیمتی استفاده میکنند. این ابزارها مانند Wyckoff، امواج الیوت و تئوری داو (Dow Theory) ممکن است بازار را به صورت کلی تحلیل و بررسی کنند یا اندیکاتورهایی شبیه به مووینگ اوریج، RSI، باند بولینگر، ابر ایچیموکو، پارابولیک سار یا مکدی باشند.

یکی دیگر از ابزارهای محبوب و کاربردی در تحلیل تکنیکال، فیبوناچی اصلاحی است. تریدرهای زیادی از این ابزار در بازارهای مالی مختلفی همچون بازار کریپتوکارنسیها و فارکس استفاده میکنند. دنباله فیبوناچی حدود 700 سال پیش کشف شده است و این ابزار بر اساس این دنباله ایجاد شده است. در بخشهای بعدی به جزئیات این ابزار خواهیم پرداخت.

دنباله فیبوناچی

فیبوناچی اصلاحی در تحلیل تکنیکال یا (Fibonacci retracement) ابزاری است که توسط تکنیکالیستها و تریدرها برای پیش بینی مناطق مهم حمایتی و مقاومتی احتمالی استفاده میشود. برای این کار آنها از نسبتهای فیبوناچی به صورت درصدی استفاده میکنند.

در قرن سیزدهم میلادی دنبالهای از اعداد توسط ریاضیدان لئوناردو فیبوناچی به دست آمده و دنباله فیبوناچی نام گرفت. این ابزار بر اساس این دنباله ایجاد شده است. روابط ریاضی مشخصی میان این اعداد وجود دارد که با استفاده از آنها نسبتهایی ایجاد شده و در نمودارها نیز از همان نسبتها استفاده میشود. این نسبتها به شرح زیر هستند:

0%

23.6%

38.2%

61.8%

78.6%

100%

اگرچه از نظر فنی سطح فیبوی 50% در میان اعداد دنباله وجود ندارد، اما برخی تریدرها با توجه به اینکه این نقطه، نقطۀ میانی دامنۀ قیمتی است، این سطح را نیز بسیار مهم به شمار میآورند. از این سطوح در نسبتهای بیش از 100% نیز استفاده میکنند. نسبتهایی همچون 161.8%، 261.8% یا 423.6%.

در مورد چگونگی استفاده از این ابزار در ادامه صحبت خواهیم کرد، اما مسئلۀ مهمی که باید بدانید، کاربردهای فیبوناچی اصلاحی در تحلیل تکنیکال است. از این ابزار در نمودار قیمتی استفاده میشود و با استفاده از نسبتهای آن میتوان به مناطق مهمی همچون سطوح حمایت، سطوح مقاومت، مناطق احتمالی بازگشت قیمت، مناطق ورود، مناطق خروج و یا سطوح مربوط به مشخص کردن حد ضرر دست یافت.

چگونگی محاسبه فیبوناچی اصلاحی در تحلیل تکنیکال

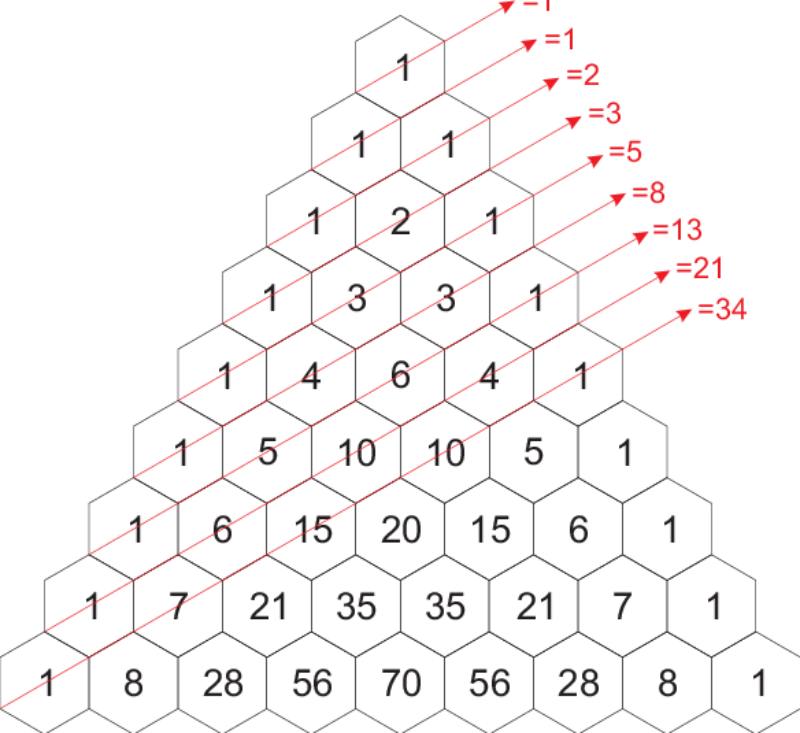

با توجه به اینکه درصدها در بسیاری از ابزارهای مربوط به فیبوناچی اصلاحی مشابه هستند، نیازی به انجام محاسبات به صورت دستی وجود ندارد. اما با این وجود راه دستیابی به آنها از طریق اعداد دنباله فیبوناچی است. برای این کار باید با دنبالهای از اعداد شروع کنید که با صفر و یک آغاز میشوند و عدد بعدی مجموع دو عدد قبلی خواهد بود. با ادامه دادن این کار، به زنجیرهای از اعداد خواهیم رسید که دنباله فیبوناچی نام دارد:

0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 233, 377, 610, 987…

درست است که این اعداد و با همین شکل در فیبوناچی اصلاحی استفاده نمیشوند، اما پایه و اساس ایجاد ابزار فیبوناچی اصلاحی در تحلیل تکنیکال اعداد موجود در دنباله فیبوناچی هستند.

اگر اولین اعداد این دنباله را در نظر نگیریم، میان اعداد بعدی به گونهای ارتباط ریاضی وجود دارد. این روابط بدین شکل است که حاصل تقسیم هر عدد بر عدد بعد از خودش، چیزی حدود 0.618 خواهد بود. به عنوان مثال، حاصل تقسیم 21 بر 34، عدد 0.6176 خواهد بود. همچنین حاصل تقسیم هر عدد بر عددی که با فاصلۀ دوتایی از آن قرار دارد، چیزی حدود 0.382 خواهد بود. به عنوان مثال، اگر عدد 21 را بر عدد 55 تقسیم کنیم، به عدد 0.3818 میرسیم. تمامی نسبتهای موجود در ابزار فیبوناچی اصلاحی در تحلیل تکنیکال (به جز نسبت 50%) بر اساس همین روش محاسباتی ایجاد شدهاند.

توالی فیبوناچی و نسبتهای طلایی

همانطور که در بخشهای قبلی نیز گفته شد، دنباله فیبوناچی در قرن سیزدهم و توسط ریاضیدانی به نام لئوناردو فیبوناچی به دست آمده است. نسبتهای طلایی (0.618% یا 1.618%) با توجه به این دنباله به دست آمدهاند. اما چرا این نسبتها بسیار مهم هستند و لقب نسبتهای طلایی را به خود اختصاص دادهاند؟

این نسبتها در تمامی پدیدههای موجود در طبیعت یافت میشوند. اگر به اتمها، ستارگان، کهکشانها و شکلگیری آنها، پوستهها یا حتی زنبورهای عسل توجه کنید، این نسبتها را خواهید یافت. در طبیعت و در میان اجزای آن از کوچکترین مقیاس تا بزرگترین مقیاس، نمونههایی از این نسبتها وجود دارد و به همین دلیل نام نسبت طلایی برای آنها انتخاب شده است.

علاوه بر این، قرنها است که بسیاری از هنرمندان، مهندسان و طراحان برای خلق آثاری زیبا و هنری از نسبتهای طلایی استفاده میکنند. همچنین در آثاری همچون اهرام مصر، مونالیزا و حتی طراحی لوگوی توییتر نیز از این نسبتها استفاده شده است. همانطور که مشخص است، این نسبتها در بازارهای مالی نیز نقش برجستهای دارند.

چگونگی استفاده و رسم فیبوناچی اصلاحی در تحلیل تکنیکال

حال که متوجه شدید که دنباله فیبوناچی چیست، ابزار فیبوناچی اصلاحی بر چه اساسی ایجاد شده و چگونه کار میکند، به بررسی فیبوناچی اصلاحی در تحلیل تکنیکال و بازارهای مالی خواهیم پرداخت.

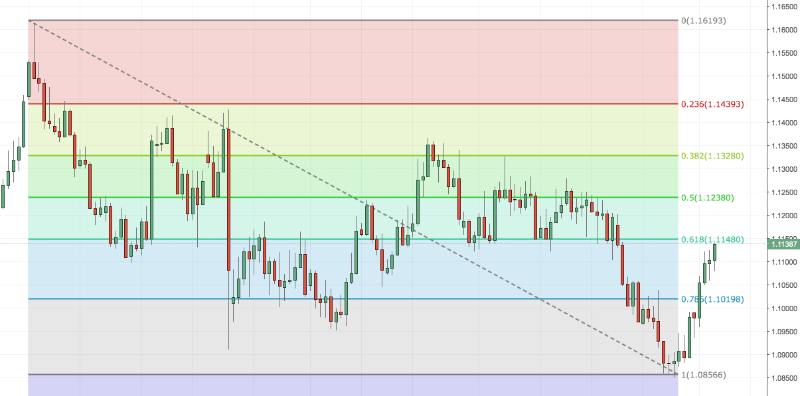

اغلب، این ابزار میان دو نقطۀ اصلی همچون بالاترین و پایینترین قیمت رسم میشود. سپس از این محدوده برای تحلیلها و بررسیهای بعدی استفاده میشود. معمولاً از این ابزار برای تشخیص و ترسیم سطوح در داخل محدوده مشخصشده استفاده میشود، اما گاهی چشماندازی در مورد سطوح قیمتی خارج از محدودۀ مشخصشده نیز در اختیار افراد قرار میدهد.

بنابراین در یک روند صعودی، نقطۀ ابتدایی پایینترین نقطۀ قیمتی و نقطه دوم بالاترین نقطۀ قیمتی در یک روند است. با رسم ابزار فیبوناچی اصلاحی در یک روند صعودی، معاملهگران میتوانند سطوح حمایتی احتمالی را که در صورت بازگشت روند و اصلاح قیمتی وجود دارند، شناسایی کنند. به همین دلیل به این ابزار فیبوناچی اصلاحی گفته میشود.

همچنین اگر قصد داشته باشید ابزار فیبوناچی اصلاحی را در یک روند نزولی رسم کنید، نقطه ابتدایی، بالاترین نقطۀ قیمتی و نقطۀ دوم در پایینترین نقطۀ قیمتی قرار میگیرد. توجه داشته باشید که قیمت در یک روند نزولی قرار دارد، بنابراین اصلاح در اینجا به معنای حرکت قیمت از کف به سمت بالا است. در این موارد بعد از شروع حرکت رو به بالای نمودار قیمت، ابزار فیبوناچی اصلاحی در تحلیل تکنیکال به تشخیص سطوح مقاومتی احتمالی کمک خواهد کرد.

استفادههای تریدرها از فیبوناچی اصلاحی در تحلیل تکنیکال

تریدرها از فیبوناچی اصلاحی در تحلیل تکنیکال و با هدف شناسایی احتمالی مناطق ورود، اهداف قیمتی یا تعیین حد ضرر استفاده میکنند. این موضوع در هر تریدر نسبت به سبک معاملاتی، استراتژیها و اهداف شخصی هر تریدر متفاوت خواهد بود.

یکی از استراتژیهایی که بر پایه ابزار فیبوناچی ایجاد شده است، ورود و خروج به یک ارز یا داریی بین دو سطح فیبو است.

همچنین میتوان از ابزار فیبوناچی اصلاحی در تحلیل تکنیکال و به منظور تأییدی بر دیگر سیگنالهای دریافتی از اندیکاتورها و ابزارهای دیگر استفاده کرد.

مزایا و معایب استفاده از فیبوناچی اصلاحی در تحلیل تکنیکال

مزایای استفاده از فیبوناچی اصلاحی در تحلیل تکنیکال

- با توجه به اینکه میتوان با استفاده از ابزار فیبوناچی اصلاحی در تحلیل تکنیکال به شناسایی محدودههای حمایتی و مقاومتی احتمالی دست یافت، میتوان از این ابزار برای گرفتن تأیید در مواقع تردید نسبت به حرکات بازار استفاده کرد.

- سطوح حمایت و مقاومت میتوانند نشاندهندۀ پتانسیل موجود برای ایجاد یا ادامه یک روند صعودی یا نزولی باشند و تریدرها میتوانند با استفاده از این سطوح به تعیین نقاط ورود و خروج برای معاملات خود بپردازند. بدین ترتیب استفادۀ درست از ابزار فیبوناچی اصلاحی در تحلیل تکنیکال میتواند برای تریدرها سودآور باشد.

معایب استفاده از فیبوناچی اصلاحی در تحلیل تکنیکال

علیرغم تمام مزیتهایی که استفاده از ابزار فیبوناچی اصلاحی به دنبال دارد، استفاده درست و مؤثر از این ابزار نیازمند درک درست و کاملی از چگونگی کارکرد آن است. بنابراین رسم این ابزار در نمودار قیمتی تا زمانی که تریدرها ندانند که هدفشان از استفاده از این ابزار چیست، به تنهایی نتایج مثبت زیادی نخواهد داشت.

فیبوناچی اکستنشن (Fibonacci extension)

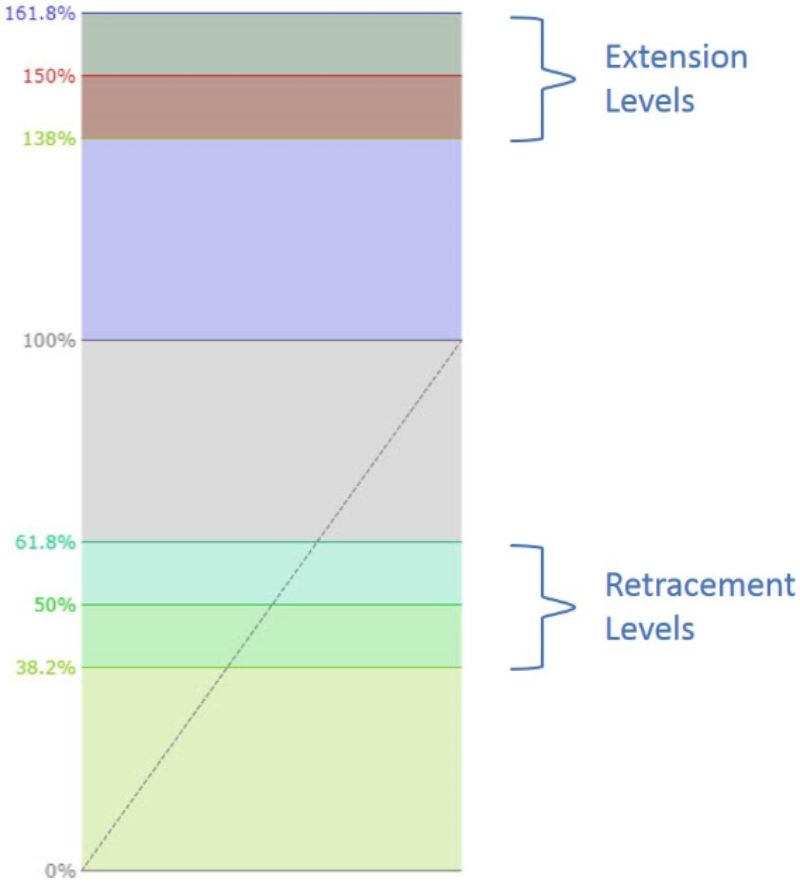

همانطور که گفته شد، از ابزارهای فیبوناچی میتوان برای تعیین سطوح برگشتی احتمالی در داخل محدودۀ مشخصشده یا خارج از محدودۀ مشخصشده استفاده کرد. برای پیش بینی سطوح قیمتی احتمالی در خارج از محدوۀ قیمتی مشخصشده، میتوان از ابزار فیبوناچی اکستنشن استفاده کرد.

اولین سطوح فیبوناچی اکستنشن، سطوح 138.6%، 150% و 161.8% و سطوح بعدی 261.8% و 423.6% هستند. تریدرها با استفاده از ابزار فیبوناچی اکستنشن نقاط احتمالی حمایت و مقاومت در حرکات بعدی قیمتی را پیشبینی میکنند.

سخن پایانی

در این مقاله به معرفی ابزار فیبوناچی اصلاحی در تحلیل تکنیکال پرداختیم. همانطور که در قسمتهای قبلی گفته شد، این ابزار بر اساس دنباله فیبوناچی و نسبتها و روابط ریاضی موجود در آن نوشته شده است. تریدرهای بسیاری از این ابزار در کنار دیگر ابزارها و اندیکاتورها و به منظور گرفتن تأیید سیگنالهای ورود و خروج به یک ارز یا دارایی استفاده میکنند. همچنین از این ابزار میتوان جهت تعیین احتمالی سطوح حمایتی و مقاومتی، اهداف قیمتی، حد ضررها و تعیین استراتژی استفاده نمود.

دیدگاه خود را ثبت کنید

سپاس