آموزش تحلیل تکنیکال با استفاده از الگوی کف دوقلو (Double Bottom Pattern)

فهرست مطالب

- الگوی کف دوقلو (Double Bottom Pattern) چیست؟

- مفهوم الگوی کف دوقلو (Double Bottom Pattern)

- مثالی از الگوی کف دوقلو (Double Bottom Pattern)

- نحوه تشخیص الگوی کف دوقلو (Double Bottom Pattern)

- نحوه معامله در الگو کف دوقلو (Double Bottom Pattern)

- تفاوت الگوی کف دوقلو با الگوی سقف دوقلو

- محدودیتهای الگوی کف دوقلو (Double Bottom Pattern)

- سخن پایانی

مقدمه

بازار ارزهای دیجیتال بسیار پرنوسان است. در این میان تشخیص روند قیمت برای تریدرها اهمیت فراوان دارد؛ زیرا میتوانند با استفاده از فرصت، پوزیشن لانگ و شورت (خرید و فروش) اتخاذ کنند. در این مقاله قصد داریم شما را با یکی دیگر از ابزارهای تحلیل تکنیکال، یعنی الگوی کف دوقلو (Double Bottom Pattern) آشنا کنیم.

الگوی کف دوقلو (Double Bottom Pattern) چیست؟

الگوی کف دوقلو (Double Bottom Pattern) یکی از الگوهای نموداری تحلیل تکنیکال است که درصدد است تغیرات روند و حرکات بازگشتی قیمت را توصیف کند. الگوی کف دوقلو به حرف W شباهت دارد. این الگو میکوشد سقوط قیمت یک سهم (یا ارز دیجیتال) را به همراه صعود بازگشتی و سقوط مجدد قیمت در همان سطح و سرانجام صعود مجدد قیمت را توصیف کند. کف قیمت مذکور در الگو دو بار لمس میشود و یک سطح مقاومت به حساب میآید.

مفهوم الگوی کف دوقلو (Double Bottom Pattern)

اغلب تحلیلگران تکنیکال بر این باورند که در الگوی کف دوقلو، کف اول باید حدوداً بین 10 الی 20 % کاهش قیمت داشته باشد و کف دوم نیز باید در حدود 3 الی 4 % از کف قبلی تشکیل شود و همچنین لازم است که حجم معاملات پیرو کف دوم افزایش یابد.

معمولاً گفته میشود که هر چه مدتزمان بین وقوع دو کف طولانیتر باشد، احتمال اینکه این الگوی نموداری موفق عمل کند بیشتر خواهد بود. در تحلیل تکنیکال بلند مدت، برای اینکه احتمال موفقیت الگو بالا باشد، لازم است که حد فاصل زمانی بین دو کف حداقل سه ماه باشد. بهتر است که از دادههای قیمتی روزانه یا هفتگی برای تحلیل این الگوی خاص استفاده شود. گرچه ممکن است این الگو در نمودار قیمت میانروزی (مثلاً ساعتی) پدیدار شود اما تشخیص صحت و اعتبار الگوی کف دوقلو در نمودار قیمت میانروزی بسیار دشوار است.

این الگو همواره با روند نزولی قیمت یک ارز دیجیتال آغاز میشود، سپس در این میان سیگنالی مبنی بر حرکت بازگشتی قیمت صادر میشود که از آغاز روندی صعودی حکایت دارد. در نتیجه این الگو باید توسط بنیادهای بازار (بخشی که به این ارز دیجیتال مربوط است) و به طور کلی بازار تأیید شود. تحلیل بنیادین باید ویژگیهای حرکت بازگشتی آتی قیمت را در شرایط بازار منعکس سازند.

همچنین لازم است که طی تشکیل الگو، حجم معاملات به دقت بررسی شود. افزایش چشمگیر حجم معاملات در این الگو معمولاً طی حرکات صعودی قیمت رخ میدهد.

هنگامی که قیمت در حرکت بازگشتی (Rebound) دوم بسته میشود و همچنان تمایل دارد که از حرکت بازگشتی اول این الگو فراتر برود و حجم معاملات نیز در تأیید شرایط بنیادین بازار در تغییر روند افزایش مییابد، تریدر باید در سقف ریباند اول موضع لانگ اتخاذ کند و حد زیان (Stop-Loss) خود را در سطح کف دوم تعیین کند. سطح حد سود (Profit Target) باید دو برابر اندازه حد زیان تعیین شود.

مثالی از الگوی کف دوقلو (Double Bottom Pattern)

در اینجا مثالی میزنیم از الگوی کف دوقلو که در سال 2018 برای سهام شرکت ودافن (Vodafone) رخ داد. قیمت سهم این شرکت پس از آنکه گزارشهای مالی بیش از مقدار تخمینی بود، 9 درصد افزایش یافت.

از منظر تحلیل تکنیکال، سهام ودافن یک الگوی کف دوقلو تشکیل داد، به نحوی که سطح هدف سود آن در کوتاهمدت، قیمت 21.50 دلار بود. سایر اندیکاتورها این الگو را تأیید میکردند: شاخص قدرت نسبی (RSI) با مقدار 55 دلار خنثی باقی ماند اما شاخص مکدی (MACD) در اوایل ماه یک تلاقی داشت که نشان میداد روندی صعودی در حال وقوع است.

نحوه تشخیص الگوی کف دوقلو (Double Bottom Pattern)

- دو کف قیمت مجزا از هم پیدا کنید که ارتفاع و عرض آنها یکسان باشد.

- فاصله بین دو کف نباید خیلی کوچک باشد (این مسئله البته به تایم فریم بستگی دارد).

- برای تأیید الگو به دنبال خط گردن (Neckline) و سطح مقاومت قیمت باشید.

- میتوانید از سایر اندیکاتورها مانند میانگین متحرک و نوسانگرها برای تأیید الگوی کف دوقلو استفاده کنید.

- در قبال روندهای قدرتمند، بسیار محتاط باشید.

نحوه معامله در الگو کف دوقلو (Double Bottom Pattern)

با اینکه الگوی کف دو قلو میتواند در تحلیل ارزهای دیجیتال نیز به کار رود اما اغلب برای خرید سهم در بازار سهام و فارکس به کار میرود. نمودارهای زیر نشان میدهند که چگونه این الگو در هر دو بازار مورد استفاده قرار میگیرد.

الگوی کف دوقلو نرخ دلار نیوزلند بر اساس دلار آمریکا (NZD/USD)

نمودار بالا این الگو را پس از یک روند نزولی ملایم نمایش میدهد. در کنار این الگو از نوسانگر شاخص قدرت نسبی استفاده شده است و تریدر از واگرایی صعودی برای تشخیص حرکت بازگشتی روند بهره میگیرد. حد زیان در سطح کف قیمت تعیین میشود. برای ورود به معامله لازم است که تریدر منتظر پدیدار شدن کندل تأیید باشد که بالای خط گردن بسته میشود.

الگوی کف دوقلو برای سهام شرکت اپل (Apple)

در نمودار بالا یک الگوی کف دو قلو نمایش داده شده است. تشخیص این الگو در بازارهای فارکس، سهام و ارزهای دیجیتال یکسان است. در این نمونه، شکستن خط گردن سیگنال ورود را تأیید میکند و فرصت مناسبی برای اتخاذ پوزیشن لانگ محسوب میشود. کندل مشخص شده در تصویر بالا به وضوح بالاتر از خط گردن و سطح مقاومت بسته شده است و نشان میدهد که قیمت به سمت بالا تمایل دارد.

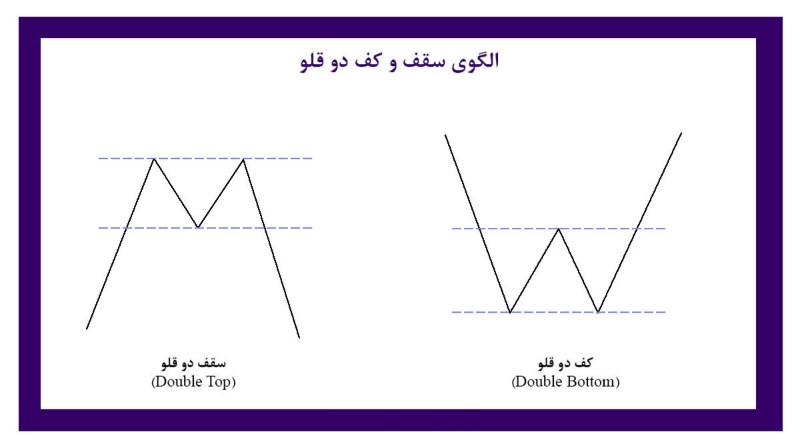

تفاوت الگوی کف دوقلو با الگوی سقف دوقلو

الگوی سقف دوقلو (Double Top Pattern) درست نقطه مقابل الگوی کف دو قلو است. الگوی سقف دوقلو از دو سقف متوالی مدوّر تشکیل شده است. اولین سقف مدور یک الگوی U شکل مدور وارونه ایجاد میکند. سقفهای مدور اغلب نشانگر یک حرکت بازگشتی نزولی هستند؛ زیرا اکثراً پس از روندی صعودی رخ میدهند. سقفهای مدور استنتاج مشابهی دارند.

اگر سقفی مدور تشکیل شود، سقف مدور دوم معمولاً کمی پایینتر از اوج سقف اول ایجاد میشود و این نشاندهنده مقاومت و فرسودگی قیمت است. الگوی سقف دوقلو معمولاً به ندرت رخ میدهد و نشان میدهد که سرمایهگذاران میکوشند از یک روند صعودی در حال زوال، سود نهایی به دست آورند. الگوی سقف دوقلو اغلب به حرکت بازگشتی نزولی تبدیل میشود که تریدرها میتوانند طی آن با اتخاذ موضع شورت و فروش سهام یا ارز دیجیتال خود کسب سود کنند.

محدودیتهای الگوی کف دوقلو (Double Bottom Pattern)

اگر الگوی مذکور به درستی تشخیص داده شود، میتواند بسیار مفید و مؤثر باشد. اما اگر این الگو به درستی تشخیص داده نشود ممکن است عواقب آن بسیار زیانبار باشد. بنابراین لازم است که در تشخیص این الگو محتاط باشید و پیش از نتیجهگیری کمی صبوری کنید.

سخن پایانی

الگوی کف دوقلو (Double Bottom Pattern) به حرف «W» شباهت دارد و نویدبخش پایان روندی نزولی است که در آن قیمت دو بار به سطح مقاومت برخورد کرده و کمانه میکند تا اینکه سرانجام روند صعودی میشود و به اندازه دو برابر حد زیان افزایش مییابد. میزان کف دو قیمت تقریباً برابر است. اهمیت این الگو در این است که پس از تشکیل دو کف تقریباً برابر، فرصت مناسبی فراهم میآورد که تریدرها بتوانند در پوزیشن لانگ (خرید) قرار بگیرند و کسب سود کنند.

دیدگاه خود را ثبت کنید