چنگال اندروز در تحلیل تکنیکال چیست و چگونه ترسیم میشود؟

فهرست مطالب

مقدمه

چنگال اندروز (Andrew’s Pitchfork) یک نشانگر تکنیکال است که به دست آلن اندروز (Alan Andrews) توسعه یافته و میتواند از سوی معاملهگران برای ایجاد فرصتهای سودآور و بهره بردن از نوسانات در بازار فارکس و بازارهای مالی دیگر مورد استفاده قرار بگیرد. هنگامی که این نشانگر برای تحلیل بلندمدت استفاده شود، میتواند در شناسایی سیکلهای کلی که روی فعالیتهای جزئی کوتاه مدت تأثیر میگذارند کاربرد داشته باشد. در ادامه، دو رویکرد در استفاده از نشانگر چنگال اندروز را معرفی میکنیم: معامله در داخل خطوط چنگال و معامله در خارج از این خطوط.

تعریف چنگال اندروز

چنگال اندروز که گاهی با عنوان «مطالعات خط میانی» مورد اشاره قرار میگیرد، در چندین برنامه و بسته نرمافزار نموداری در دسترس است و به شکلی گسترده به دست معاملهگران تازهکار و مجرب استفاده میشود. مانند خطوط معمول حمایت و مقاومت، این نشانگر دو خط حمایت/ مقاومت با یک خط میانی را عرضه میکند که میتوانند برای تشخیص حمایت/ مقاومت یا خط برگشتی (Pseudo-regression) مورد استفاده قرار بگیرند.

اگر احساسات تغییر کند و مناسبات عرضه و تقاضا دستخوش تغییر شود، قیمتها منحرف میشوند و یک روند جدید ایجاد میکنند. این موقعیتها هستند که در بازار فارکس و ارز دیجیتال میتوانند فرصتهای سود قابلتوجه ایجاد کنند. معاملهگران میتوانند دقت این نوع از معاملات را به کمک چنگال اندروز در ترکیب با نشانگرهای دیگر تکنیکال افزایش دهند.

به کار بردن چنگال اندروز

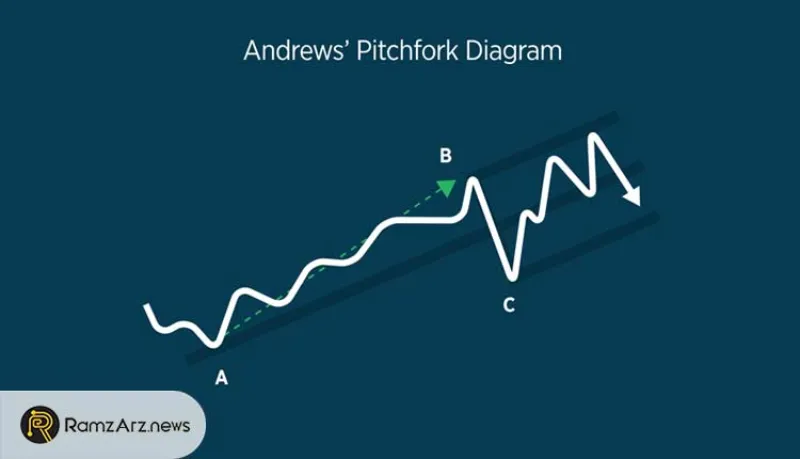

برای به کار بردن چنگال اندروز، معاملهگر باید اول یک نقطه بیشترین و کمترین قیمت را که قبل از این روی نمودار اتفاق افتاده، پیدا کند. اولین نقطه، که به آن پیوت (Pivot) گفته میشود، روی این اوج یا افت ترسیم میشود و به عنوان نقطه A برچسب زده میشود.

بعد از اینکه محور انتخاب شد، معاملهگر باید یک اوج و افت قیمت را در سمت راست این محور پیدا کند. این به احتمال زیاد یک اصلاح قیمت خواهد بود که در جهت مقابل بالاتر یا پایینتر میرود. در شکل 1، اصلاح جزئی خط افت (نقطه A) به ما در تعیین دو نقطه B و C خدمت میکند.

همین که این نقاط مشخص شوند، چنگال میتواند به کار برده شود. دسته چنگال با نقطه محوری (نقطه A) شروع میشود و به عنوان خط میانی به کار برده میشود. دو شاخک دیگر چنگال که توسط نقطه اوج و نقطه افت بعدی (نقطه B و نقطه C) ایجاد میشوند، به عنوان خط حمایت و مقاومت روند قیمت به کار میآیند.

کاربرد چنگال اندروز

وقتی چنگال اندروز به کار برده میشود، تریدر هم میتواند در داخل کانال معامله کند و هم نقاطی که قیمت از کانال خارج شده است را مورد شناسایی قرار دهد. در شکل 2 میتوانید ببینید که حرکت قیمت به خوبی به عنوان حمایت و مقاومت عمل میکند و معاملهگران میتوانند از انتهای آن (مانند نقطه E) وارد بازار شوند و در بالای آن (مانند نقطه D) فروش انجام دهند؛ چراکه قیمت به سمت خط میانی متمایل میشود. دقت معامله همیشه با جستوجوی ابزارهای تائیدکننده افزایش پیدا میکند. یک نوسانگر قیمت ابتدایی به خوبی میتواند دقت معامله کلی را افزایش دهد.

علاوه بر این، معاملهگر میتواند شروع معاملات خود را در زمان خروج قیمت از حمایت و مقاومت ایجاد کند. دو نمونه از آنها را در نقاط F و G مشاهده میکنید. در اینجا، احساسات بازار تغییر کرده و حرکت قیمتی به وجود آورده که از خط میانی منحرف شده و از خطوط روند کانال خارج شده است.

معامله در داخل خطوط چنگال اندروز

اجازه بدهید نگاهی به نحوه سود بردن معاملهگران از معامله در داخل خطوط بیندازیم. شکل 3 یک مثال خوب است که حرکت قیمت جفت ارز EUR/USD را نشان میدهد که به سمت خط میانی باز میگردد و تا بالای سطح مقاومت چنگال (نقطه A1) افزایش مییابد. در شکل 4 کمی نمودار بزرگ شده است و در آن میتوانیم شکلگیری زهره یا ستاره شامگاهی (Evening Star: یکی از الگوهای تحلیل تکنیکال است که برای شناسایی نقطه واژگونی روند قیمت کاربرد دارد) را ببینیم.

در اینجا، موقعیت خریدی که در حال افزایش بود، شروع به ناپدید شدن میکند و یک الگوی دوجی (Doji) یا صلیب مانند ایجاد میکند که درست زیر شاخک بالایی شکل میگیرد. وقتی که یک نوسانگر استوکاستیک را در اینجا به کار ببریم، صلیب را زیر خط سیگنال مشاهده میکنیم که لحظه شروع سیر نزولی را تائید میکند.

معاملهگر میتواند لحظه ورود به بازار و خرید را در نقطه X (شکل 4)، یعنی کمی پایینتر از بسته شدن شمع سوم با در نظر گرفتن این نشانهها قرار بدهد. در اینجا لازم است که لحظه ورود در یک موقعیت نزولی، هنگامی که حرکت قیمت دوباره به سمت خط میانی متمایل میشود، همراه با مدیریت پول متناسب (و البته با یک نقطه حد ضرر مناسب) انجام شود.

معامله در خارج از خطوط چنگال اندروز

اگرچه معامله در خارج از خطوط خیلی کمتر از داخل آنها اتفاق میافتد، اما این معاملات میتوانند منجر به سودهای هنگفتی شوند. اما به هر حال این فرصتها از جمله سختترین موقعیتهای معاملاتی محسوب میشوند. فرضی که در اینجا وجود دارد این است که حرکت قیمت درست مثل داخل خطوط به سمت خط میانی متمایل میشود. به هر ترتیب این امکان هم وجود دارد که بازار تصمیم گرفته باشد مسیر خود را تغییر دهد. برای همین، خارج شدن از خطوط میتواند نشاندهنده شکلگیری یک روند جدید باشد.

با نگاه کردن به شکل 5، میبینیم که حرکت قیمت در نقطه A چنین فرصتی در اختیار معاملهگر قرار میدهد. نمودار نشان میدهد که حرکت قیمت EUR/USD در هفته اول آوریل به سمت خط حمایت خارج شده است. همین که نقطه گسست شناسایی شد، آن را مجزا و بزرگنمایی میکنیم تا چشماندازی بهتر به دست بیاوریم.

در شکل 6 چندین فرصت معاملاتی به معاملهگر برای معامله در بازگشت به روند کلی داده میشود. اما بهتر است به یاد داشته باشیم که فرصت واقعی در نقطه گسستی قرار دارد که در ماه اکتبر روی میدهد. معاملهگر میتواند ببیند که حرکت قیمت قبل از گسست، یک سطح حمایت روی رقم 1.1958 دلار ایجاد میکند (که با خط آبی نشان داده شده است).

استفاده از ابزارهای دیگر در معامله خارج از خطوط

با استفاده از یک نوسانگر قیمت میانگین متحرک همگرایی واگرایی (مکدی: MACD)، میتوانیم شکلگیری سیگنال همگرایی گاوی (Bullish) را در حالی که یک اوج بزرگ و یک اوج کوچکتر متوالی در نمودار تاریخی وجود دارد، ببینیم. ورود به بازار در اینجا کلیدی است. معاملهگر با دیدن افزایش قیمت تا آزمودن سطح مقاومت بالایی در رقم 1.2446 دلار یک فرصت گسست بالقوه را مشاهده میکند.

برای قرار دادن سفارش خرید در این مثال، قبل از هر چیز باید مطمئن شویم که خط مقاومت بالایی آزموده شده است. اگر این مقاومت توسط حرکت قیمت آزموده نشود، میتواند به این معنی باشد که یک روند نزولی در کار است، که در این صورت خودتان را از دردسر وارد شدن به یک معامله بدون سود نجات دادهاید. در شکل 6 میتوانید ببینید که حرکت قیمت اوائل ماه اکتبر با رسیدن به اوج قیمت 1.24446 دوباره وارد شاخکها میشود.

اگر حرکت قیمت بتواند از این سطح مقاومت، بیشتر خارج شود، افزایش بیشتر قیمت را تأیید میکند. در نتیجه، معاملهگر باید سفارش خرید خود را 30 پیپ بالاتر از هدف (که با خط قرمز نمایش داده شده) قرار دهد و نقطه حد ضرر یا استاپ لاس را در همان نقطه قرار دهد. بعد از اجرای سفارش، نقطه قطع باید پنج پیپ پایینتر از نقطه افت قیمت قبلی قرار داده شود. فرض این است که این نقطه افت آزموده نمیشود؛ چراکه حرکت قیمت به افزایش ادامه میدهد و در موقعیت خرید، رو به پایین برنمیگردد.

خرد کردن جزء به جزء چنگال اندروز

اگرچه دو روشی که در اینجا مورد بحث قرار گرفتهاند (یعنی معامله داخل خطوط و معامله خارج خطوط) ممکن است پیچیده به نظر برسند، وقتی آنها را جزء به جزء خرد کنید، به سادگی میتوانند به کار برده شوند. معاملهگران درک میکنند که روش چنگال وقتی در مورد جفتهای ارزی عمده مثل EUR/USD یا GBP/USD به کار برده شود، به خاطر ماهیت روند آنها نتایج به مراتب بهتری میدهد. جفتهای ارزی مهجور اگرچه ممکن است الگوهای روندی نمایش دهند، تمایل بیشتری به تلاطم دارند و نتایج کمتر رضایتبخشی در آنها به دست میآید.

حالا اجازه بدهید این فرآیند را خرد کنیم. جفت ارزی NZD/USD که در شکلهای 7، 8، و 9 دیده میشود، مثال بسیار خوبی هم از فرصتهای «داخل خطوط» و هم «خارج خطوط» ارائه میدهد.

رویکرد داخل خطوط

اول به رویکرد داخل خطوط با توجه به مثال A در شکل 7 میپردازیم:

- حرکت قیمتی که از خط میانی خارج شده و به شاخک مقاومت بالایی نزدیک میشود را شناسایی میکنیم.

- آزمودن شاخک مقاومت بالایی مشابه الگوی ستاره شامگاهی (زهره) یا یک الگوی شمعی خرسی دیگر است. برای مثال، در شکل 8، شکلگیری زهره در نقطه X را مشاهده میکنیم. این را به عنوان اولین سیگنال در نظر میگیریم.

- از طریق یک نوسانگر قیمت، روند نزولی را تأیید میکنیم. در شکل 8، یک تقاطع نزولی در نوسانگر استوکاستیک اتفاق میافتد که روند نزولی در قیمت ارز را تأیید میکند. همچنین توجه کنید چطور تقاطع پیش از آن اتفاق میافتد که شکل کامل شود و حواس معاملهگران را به خود جلب میکند.

- سفارش خرید و ورود به بازار را کمی پایینتر از نزدیکی شمع سوم و آخر شکل قرار میدهیم. چیزی در حدود پنج پیپ پایینتر از نقطه پایین در این موقعیتها کفایت میکند.

- یک نقطه توقف برای این موقعیت معاملاتی ایجاد میکنیم که در حدود 50 پیپ بالاتر از نقطه ورود است. اگر حرکت قیمت بعد از الگوی ستاره ای افزایش یابد، معاملهگران تلاش میکنند در حد امکان سریعتر از موقعیت خارج شوند تا ضرر خود را به حداقل برسانند. در این مثال، نقطه ورود در حالت ایدئال روی 0.6595 قرار داده میشود و یک استاپ لاس یا حد ضرر در 0.6645 گذاشته میشود و یک تارگت (هدف قیمتی) روی 0.6454 با ضریب تقریبی ریسک به پاداش 3:1 قرار میگیرد.

رویکرد خارج خطوط

برای خروجهای خارج از خطوط روند، نگاهی به مثال بعدی، یعنی نقطه B در شکل 7 میاندازیم. در اینجا، حرکت قیمت از خط روند بالایی خارج شده است، اما به نظر میرسد قصد بازگشت به خط میانی را داشته باشد. حالا میتوانیم رویکردی دیگر را با استفاده از همان جفت ارزی NZD/USD به کار ببریم:

- حرکت قیمت به سمت خط میانی را شناسایی میکنیم. معاملهگران در اینجا میخواهند تائید کنند که قیمت در واقع در حال افت است و با رسیدن به خط روند بالایی بازمیگردد. در شکل 9، قیمت ارز با رسیدن به خط روند سقوط میکند و فشار فروش گسترده را تأیید مینماید.

- خط حمایت/مقاومت اصلی را شناسایی میکنیم. در اینجا، معاملهگران میخواهند یک خروج تأییدشده از یک سطح حمایت اصلی را برای شناخت لحظه مناسب ورود و افزایش احتمال یک معامله موقث، شناسایی کنند.

- سفارش خرید و ورود به بازار را 30 پیپ پایینتر از سطح حمایت قرار میدهیم. در مثال ما (به شکل 9 نگاه کنید) سطح حمایت روی رقم 0.7200 ایجاد شده، یعنی سفارش ورود باید روی 0.7180 قرار داده شود. نقطه قطع آن هم قدری بالاتر روی رقم 0.7300 گذاشته میشود که بالاترین نقطه در دور قبل محسوب میشود. وقتی سود را روی رقم 0.7000 قرار دهیم، به ما ضریب تقریبی ریسک به سود 2:1 میدهد.

- از طریق یک نوسانگر قیمت تأیید دریافت میکنیم. تقاطع نزولی که در هنگام استفاده از نوسانگر استوکاستیک روی میدهد، تأیید خروج از حمایت در قیمت را به معاملهگران میدهد.

سخن پایانی

چنگال اندروز به معاملهگران ارزهای دیجیتال فرصتهای معاملاتی سودآوری در بلندمدت و میانمدت عرضه میکند و در بازارهای کمنوسان کاربرد بیشتری دارد. با این حال ذکر این نکته خالی از لطف نیست که این ابزار بیشتر در معاملات آتی مورد استفاده قرار میگیرد.

هنگامی که این چنگال با دقت به کار برده شود و در ترکیب با مدیریت پول دقیق و سایر ابزارهای تحلیل تکنیکال مورد استفاده قرار بگیرد، معاملهگر میتواند به کمک آن تغییرات عمده را شناسایی کند و مجزا سازد و تلاطمهای جزئیتر را در بازارها کنار بگذارد. این نوع معامله بلندمدت میتواند مسیر سودآوری را در مقایسه با موارد مشابه کوتاهمدت طی کند، به این شرط که تریدر تمام معیارهایی که در بالا تشریح شد را در آن به کار بگیرد.

منبع: investopedia.com

دیدگاه خود را ثبت کنید