الگوهای هارمونیک (Harmonic Patterns) در تحلیل تکنیکال

فهرست مطالب

- الگوهای هارمونیک (Harmonic Patterns) چیست؟

- ارتباط الگوهای هارمونیک با سطوح فیبوناچی

- انواع الگوهای هارمونیک (Harmonic Patterns)

- الگوی ABCD

- الگوی گارتلی (Gartley)

- الگوی خرچنگ (Crab)

- الگوی خفاش (Bat Pattern)

- الگوی پروانه (Butterfly)

- الگوی کوسه (Shark pattern)

- الگوی سایفر (Cypher pattern)

- مزایا و معایب الگوهای هارمونیک

- نحوه استفاده از الگوهای هارمونیک برای خرید و فروش

- سخن پایانی

مقدمه

الگوهای هارمونیک (Harmonic Patterns) به الگوهایی گفته میشود که با استفاده از آن میتوان تغییرات احتمالی انواع بازارهای مالی را پیشبینی کرد. این الگوها ساختاری خاص و معمولاً هندسی دارند که از جمله ابزارهای پرطرفدار جهت شناسایی سیگنالهای خرید و فروش است. در ادامه این مطلب همراه ما باشید تا با انواع الگوهای هارمونیک و معنی و مفهوم هر یک، بیشتر آشنا شوید.

الگوهای هارمونیک (Harmonic Patterns) چیست؟

الگوهای هارمونیک ساختارهایی هندسی بر اساس دنباله معروف فیبوناچی هستند. در واقع، هر یک از عناصر الگوی هارمونیک، بر اساس یکی از سطوح خاص فیبوناچی ایجاد میشوند. بنابراین این الگوها را میتوان متشکل از چند بخش در نظر گرفت که در کل نشاندهنده جدیدترین تغییرات قیمت و پیشبینی تغییرات احتمالی بازار در آینده خواهد بود.

اولین بار گارتلی (H.M. Gartley) در کتاب خود با عنوان «سود در بازار سهام (1932)» درباره الگوهای هارمونیک صحبت کرد. به همین دلیل است که بسیاری از الگوهای هارمونیکی که در ادامه معرفی میکنیم، عمدتاً به نام وی نامگذاری شدهاند. اخیراً، اسکات ام. کارنی (Scott M. Carney) در کتاب خود به نام «معاملهگر هارمونیک (The Harmonic Trader) (1999)» درباره الگوهای ساختاری مبتنی بر نسبت فیبوناچی بحث کرده است. اسکات کارنی به عنوان فردی شناخته میشود که رویکرد ترید هارمونیک را در بازارهای مالی احیا میکند.

الگوهای هارمونیک بیشتر در بازههای زمانی طولانی ایجاد و شناسایی میشوند؛ چون با توجه به اینکه به نوعی از دنباله فیبوناچی تشکیل میشوند، به زمان بیشتری برای تکمیل هر سطح نیاز دارند. در نتیجه بهترین چارچوب زمانی برای خرید و فروش از طریق شناسایی الگوهای هارمونیک، نمودارهای روزانه و هفتگی است. این الگوها، از جمله مهمترین بخشهای تحلیل تکنیکال است که معمولاً به دست معاملهگران مبتدی و تازهوارد، قابل شناسایی نیستند. بنابراین، شناسایی و استفاده از آنها برای شناسایی بهترین فرصتهای خرید و فروش به تلاش و دانش زیادی در زمینه تحلیل تکنیکال نیاز دارد. به همین دلیل، الگوهای هارمونیک معمولاً به دست معاملهگرانی استفاده میشود که قصد سرمایهگذاری بلندمدت دارند و روی شناسایی بهترین موقعیت ترید تمرکز کردهاند.

ارتباط الگوهای هارمونیک با سطوح فیبوناچی

همانطور که پیش از این گفته شد، اساس شکلگیری الگوهای هارمونیک، بر اساس دنباله فیبوناچی است. طبق نظریه فیبوناچی، هر عدد بعد از 0 و 1 مجموع دو عدد قبلی را نشان میدهد. در نتیجه بخشی از توالی دنباله فیبوناچی به صورت زیر خواهد بود:

۰، ۱، ۱، ۲، ۳، ۵، ۸، ۱۳، ۲۱، ۳۴، ۵۵، ۸۹، ۱۴۴، ۲۳۳، ۳۷۷، ۶۱۰، ۹۸۷، ۱۵۹۷، ۲۵۸۴، ۴۱۸۱، ۶۷۶۵، ۱۰۹۴۶، ۱۷۷۱۱

نکته حائز اهمیت این است که هر یک از اعداد موجود در این دنباله، مشخصکننده یک سطح نسبی هستند که برای پیشبینی قیمت، شناسایی سطح حمایت و مقاومت و … مورد استفاده قرار میگیرند. مهمترین سطوح نسبی ایجادشده توسط این دنباله عبارتاند از: 127.2٪ ، 161.8٪ و 261.8٪.

انواع الگوهای هارمونیک (Harmonic Patterns)

در ادامه به معرفی 6 الگوی پرکاربرد هارمونیکی میپردازیم. هر یک از الگوهایی که در ادامه معرفی میشوند، خود دارای دو نسخه صعودی و نزولی هستند که به نوبه خود برای شناسایی بهترین زمان خرید و فروش مورد استفاده قرار میگیرند.

هر الگو با حرکت XA شروع میشود که آغازکننده یک روند است. موج XA، در نسخه نزولی یک الگوی هارمونی، نشاندهنده یک حرکت رو به پایین است و برعکس!

الگوی ABCD

الگوی ABCD، در کنار گارتلی، بدون شک پرکاربردترین الگوی هارمونیک است. اگر تجربه زیادی در کار با الگوهای هارمونیک ندارید، پیشنهاد و توصیه ما یادگیری الگوی ABCD است. بدون شک با یادگیری این الگو، شناسایی و استفاده از الگوهای پیچیده، راحتتر خواهد بود. نام دیگری که برای این الگو در نظر گرفته شده است، الگوی AB=CD است. چراکه موجهای AB و CD مساوی هم هستند و حرکت BC نشاندهنده یک اصلاح است.

الگوی ABCD شامل سه بخش به صورت زیر است:

- AB حرکت اولیه است.

- BC باید اصلاح حرکت AB را نشان دهد.

- CD به اندازه AB باشد.

تصویر بالا نشان میدهد که یک الگوی ABCD صعودی منظم باید چگونه باشد. هدف از این الگو، شناسایی نقطه D یا در واقع بهترین زمان خرید است. نسخه نزولی ABCD هم شامل همین بخشها است با این تفاوت که AB حرکتی در جهت مخالف است که در نهایت سیگنال خرید در نقطه D ایجاد میکند.

الگوی گارتلی (Gartley)

الگوی گارتلی شامل بخشهای زیر است:

- XA – جایی که الگو شروع میشود.

- AB – نقطه B باید در 61.8٪ اصلاح فیبوناچی XA پایان یابد.

- BC – حرکت BC باید در سطح فیبوناچی 38.2٪ یا فیبوناچی 88.6٪ تمام شود.

- CD – اگر BC به 38.2٪ ختم شود، CD باید تا 127.2٪ افزایش یابد. در غیر این صورت، نقطه D در 161.8 توسعه BC ایجاد میشود.

- XD – نقطه D باید 78.6٪ اصلاحکننده موج اولیه XA باشد.

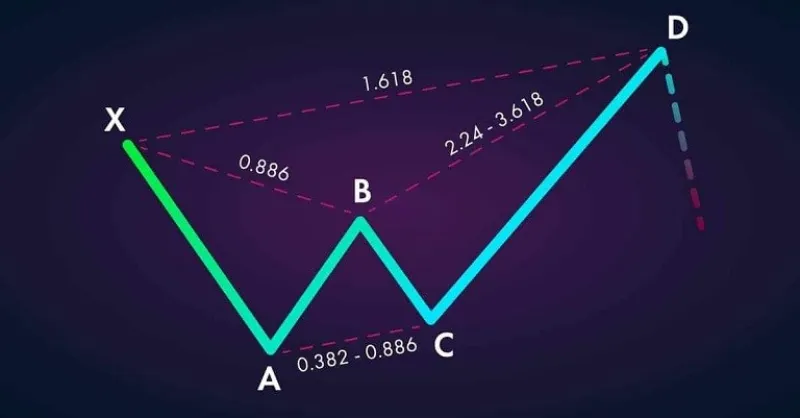

الگوی خرچنگ (Crab)

الگوی خرچنگ، شامل موارد زیر است:

- XA – اولین موج که یک روند را آغاز میکند.

- AB – این موج باید 38.2٪ یا 61.8٪ اصلاح فیبوناچی XA باشد.

- BC – این حرکت در خلاف جهت حرکت AB صورت میگیرد، اصلاح 38.2 یا 0.886 AB.

- CD – اگر موج 2 BC٪ باشد، CD باید به توسعه 224٪ برسد. از طرف دیگر، اگر BC به 88.6٪ ختم شود، CD باید 361.80٪ BC باشد.

- XD – در نهایت، سیگنال خرید در نقطه D تقریباً در 161.8٪ فیبوناچی موج اولیه XA است.

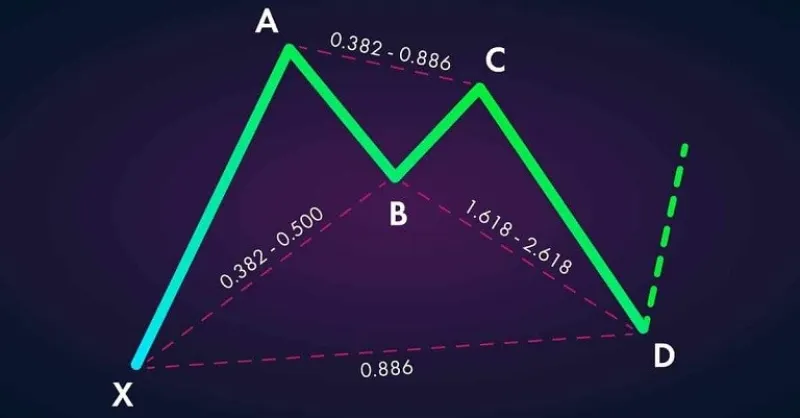

الگوی خفاش (Bat Pattern)

الگوی خفاش شامل موارد زیر است:

- XA – اولین موج که یک روند را آغاز میکند.

- AB – باید بین 38.2٪ و 50٪ پایان یابد.

- BC – این موج 38.2٪ یا 88.6٪ حرکت AB است.

- CD – اگر BC 2٪ باشد، CD باید توسعه 161.8٪ را به دست آورد.

- XD – نقطه ورود به معامله (D) در حالت ایدئال در 88.6٪ اصلاح فیبوناچی موج XA شروع شده است.

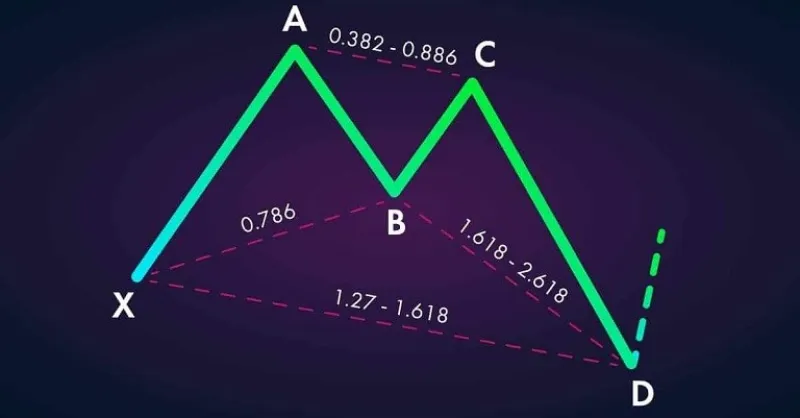

الگوی پروانه (Butterfly)

الگوی پروانه شامل موارد زیر است:

- XA – اولین موج که یک روند را آغاز میکند.

- AB – سطح اصلاحی قیمت نقطه B باید به 78.6٪ موج XA برسد.

- BC – این موج اصلاحی 38.2٪ یا 88.6٪ موج AB است.

- CD – اگر موج BC به 38.2٪ ختم شود، باید موج CD به 161.8٪ افزایش یابد. اگر موج BC در 88.6٪ به پایان برسد، نقطه D به 261.8٪ گسترش مییابد.

- XD – به دلیل اصلاح کمتر در موج AB، نقطه D در الگوی پروانه باید در 127٪ یا 161.80٪ توسعه فیبوناچی موج شروع XA باشد.

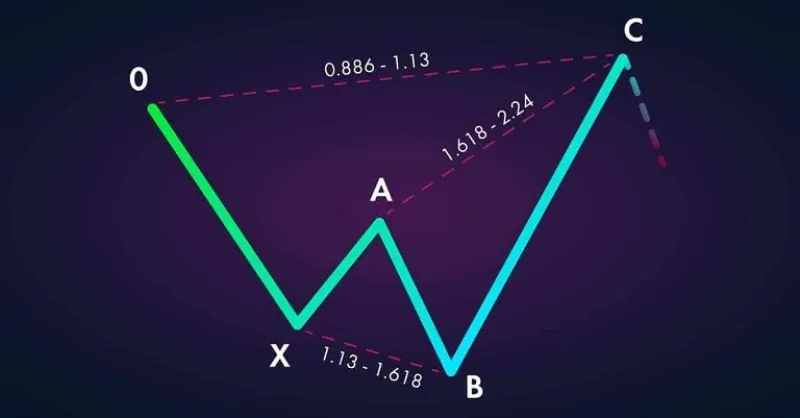

الگوی کوسه (Shark pattern)

الگوی کوسه یکی از الگوهای هارمونیک نسبتاً جدید است. این الگو شامل بخشهای زیر میشود:

- XA – حرکت اولیه برای شروع الگو

- AB – این موج باید بین 113 تا 161.8 درصد به پایان برسد.

- BC – بسته به توسعه AB، این موج باید 161.8٪ یا 224٪ امتداد حرکت قبلی باشد. این مرحله آخر است؛ زیرا نقطه D سیگنال خرید / فروش است.

الگوی سایفر (Cypher pattern)

الگوی Cypher از بخشهای زیر تشکیل میشود:

- XA – اولین موج که یک روند را آغاز میکند.

- AB – این موج با 38.2 یا 61.8 از حرکت شروع به پایان میرسد.

- BC – این موج از توسعه سطحهای فیبوناچی غیرمعمول 113.0٪ (اگر AB 2٪) و 141.4٪ (اگر AB 61.8٪) استفاده میکند.

- XA – در این الگو، نقطه D نهایی باید مطابق با 78.6٪ اصلاح فیبوناچی حرکت اولیه XA باشد.

مزایا و معایب الگوهای هارمونیک

مسلماً بزرگترین مزیت الگوهای هارمونیک یک ساختار کاملاً مشخص است. با استفاده از این الگوها، نقاط ورود و خروج به وضوح مشخص است و نیازی به استفاده از روشهای مختلف جهت شناسایی این نقاط نیست.

مدیریت ریسک، یکی دیگر از مزایای اصلی الگوهای هارمونیک است. سطوح مقاومت، حمایت و قیمت کاملاً مشخص است. در نتیجه شناسایی زمان سود و ضرر کار مشکلی نخواهد بود.

همانطور که در ابتدای مطلب هم گفته شد، شناسایی دقیق الگوهای هارمونیک کار مشکلی است. برخی مواقع شناسایی نقطه A و B کار سادهای است، در حالی که نقطه C درست تشخیص داده نمیشود.

بنابراین، برای شناسایی، ترسیم و در نهایت تصمیمگیری بر اساس الگوهای هارمونیک (Harmonic Patterns) به صبر و حوصله زیادی نیاز است. به همین دلیل است که استفاده از این الگو معمولاً به افراد حرفهای و باتجربه در زمینه ترید توصیه میشود.

نحوه استفاده از الگوهای هارمونیک برای خرید و فروش

برای رسم الگوهای هارمونیک، به کسب اطلاعات و رعایت دقیق دستوالعملهای گفتهشده نیاز است؛ زیرا هر مرحله تا حدودی به دقت مرحله قبل وابسته است. بنابراین مهم است که گام به گام از دستورالعملها پیروی کنید تا در قابلیت اطمینان هر موج، ابهامی وجود نداشته باشد. سیستم عاملهای تجاری بسیاری همچون TradingView و سایر برنامههای نرم افزاری، دارای تنطیمات داخلی برای ترسیم الگوهای هارمونیک هستند. بنابراین، کار شما بسیار آسانتر است؛ زیرا فقط باید از دستورالعملها پیروی و نقاط را روی نمودار به هم متصل کنید.

قبل از اینکه نکاتی در مورد نحوه ترسیم الگوهای هارمونیک با شما عزیزان به اشتراک بگذاریم، توجه به این نکته مهم است که شناسایی الگوی کامل تقریباً غیرممکن است. سادهترین راه برای ترسیم الگوی هارمونیک، ترسیم هر موج به صورت مرحله به مرحله است. مرحله اول را کامل کنید (در صورت امکان) و سپس به مرحله بعدی بروید. در صورتی که تمام موارد را به خوبی رعایت کرده باشید، نقطه نهایی C یا D باید سیگنال خرید یا فروش را برای شما ایجاد کند.

در نمودار EUR / USD روزانه، نمونهای از الگوهای هارمونیک را مشاهده میکنیم.

همانطور که قبلاً گفته شد، AB و CD موجهای مساوی هستند و BC در جهت مخالف حرکت میکند. در این حالت، ساختار کاملاً دقیق است؛ به جز اصلاح بزرگتر از حد انتظار در BC (حدود 70٪). برای اطمینان از اینکه نمودارِ ترسیمشده همان چیزی است که باید باشد، میتوانید از ابزارهای کمکی برای تشخیص سطح مقاومت، حمایت و … استفاده کنید.

میزان سود با استفاده از آخرین موج CD و تکنیکهای اندازهگیری فیبوناچی محاسبه میشود. باز هم، بسته به مدیریت ریسک و سبک تجارت خود، هدف مورد نظر را تعیین میکنید. به طور کلی، معاملهگران باتجربه به دنبال اصلاح بین 38.2٪ تا 61.8٪ هستند.

سخن پایانی

الگوهای هارمونیک (Harmonic Patterns) نمودارهای هندسی بر اساس دنباله معروف فیبوناچی هستند. مشهورترین الگوهای هارمونیک عبارتاند از: ABCD، گارتلی، الگوی خفاش، الگوی پروانه، الگوی سایفر، الگوی خرچنگ و الگوی کوسه. مزیت استفاده از الگوهای هارمونیک، بهره گرفتن از یک ساختار قیمت خاص است که سیگنال خرید یا فروش ایجاد میکند. اما بزرگترین چالش در خصوص این الگوها این است که تشخیصشان کار مشکلی است.

دیدگاه خود را ثبت کنید