الگوی وایکوف چیست؟ معرفی الگوی Wyckoff در تحلیل تکنیکال

فهرست مطالب

الگوی وایکوف (Wyckoff) روش رایج برای تجزیه و تحلیل بازارهای مالی است که برای کمک به معاملهگران جهت درک حرکات بازار و پیشبینی رفتار آینده آن طراحی شده است. الگوی Wyckoff یکی از پرکاربردترین اصول نمودارسازی است و یکی از پایههای تحلیل تکنیکال مدرن را تشکیل میدهد. این الگو متشکل از مؤلفههای متعددی است که برای ایجاد یک استراتژی کامل با یکدیگر ترکیب میشوند. برای آشنایی بهتر با روش وایکوف، ویژگیها و نحوه استفاده از آن در بازار پرنوسان ارزهای دیجیتال، با ما در ادامه این مطلب همراه باشید.

الگوی وایکوف چیست؟

الگوی وایکوف که به دست یک سرمایهگذار آمریکایی به نام ریچارد دی. وایکوف (Richard D. Wyckoff) ابداع شده، مجموعهای از پدیدههایی است که ترکیب آنها، یک استراتژی معاملاتی را برای داراییهای مالی ایجاد میکند.

وایکوف که از سال ۱۸۸۸ تا زمان مرگش در سال ۱۹۳۴ فعال بود، یکی از پیشگامان استفاده از برخی از شناختهشدهترین مفاهیم در تحلیل امروزی نمودارها محسوب میشود. مفاهیمی مانند تجزیه و تحلیل «محدوده معاملاتی» در نمودار و دنبال کردن فعالیت پول هوشمند (سرمایه مورد استفاده توسط سرمایهگذاران بزرگ و تأثیرگذار) در حین معامله یک دارایی، به تحقیقات و تدریس او برمیگردد.

الگوی Wyckoff فراتر از نگاه کردن ساده به نمودار به روشی خاص و پیروی از قوانین خاص است. در واقع، این روش، به خودی خود یک سیستم کامل است که شامل قوانین، عبارات و حتی سبکهای نموداری میشود و از ترکیب کاملی از ابزارهای تجزیه و تحلیل برای داراییهای مالی تشکیل شده است.

وایکوف سه «قانون» معاملات را ابداع کرد که تجزیه و تحلیل باید بر اساس آنها انجام شود: قانون عرضه و تقاضا، قانون علت و معلول و قانون تلاش در برابر نتیجه.

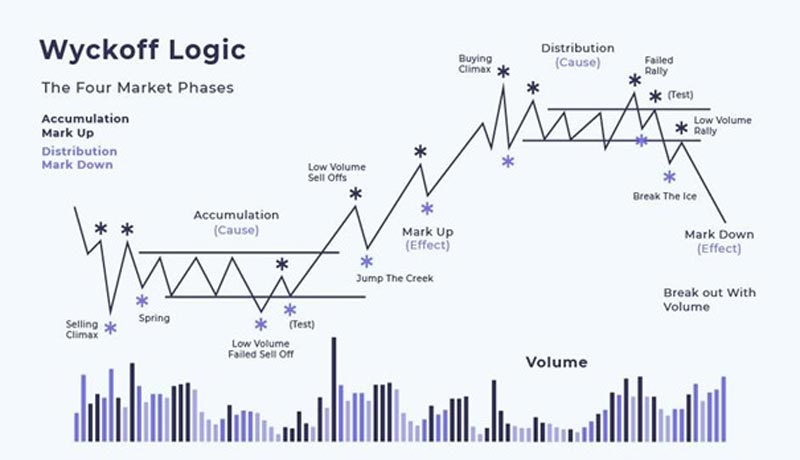

در همین حال، نمودارها بر اساس آنچه که چرخه قیمت وایکوف نام دارد، به چهار بخش اصلی تقسیم میشوند: انباشت (Accumulation)، روند صعودی (Markup)، توزیع (Distribution) و روند نزولی (Markdown).

این بخشها خود از مجموعهای از «فازها» تشکیل شدهاند که در آنها، پرایس اکشن در پنج مرحله، با برچسبهای A، B، C، D و E مشخص میشود. این فازها روی نمودار اعمال میشوند و ساختار حاصل به عنوان شماتیک وایکوف نامیده میشود.

هم «بخشها» و هم «فازها» شامل فراکتالهای نموداری هستند؛ به این معنی که آنها میتوانند از نظر فنی تا بینهایت تکرار شوند.

مفهوم مرد مرکب در الگوی Wyckoff

همانطور که گفته شد، روش وایکوف امکان تجزیه و تحلیل حرکات قیمت در بازههای زمانی مختلف را فراهم میکند. تئوری وایکوف انواع مختلفی از داراییها را در خود جای میدهد و در نهایت، به کاربران کمک میکند تا نقاط ورود و خروج مناسب را شناسایی کنند و در عین حال، مراقب فعالیت سایر بازیگران بازار، بهویژه «پول هوشمند» باشند.

این اساس، مفهوم اصلی بعدی شاخص وایکوف را تشکیل میدهد که به عنوان مرد مرکب یا مرد نامرئی (Composite Man) شناخته میشود. این مفهوم به این موضوع اشاره دارد که فعالان تأثیرگذار بازار که سهم بزرگی از حجم معاملات را در اختیار دارند (در زمان وایکوف، بانکها)، چگونه یک دارایی را معامله میکنند.

وایکوف استدلال کرد که چنین سرمایهگذارانی، درست مانند نهنگهای رمزارزی امروزی، قصد دارند سرمایهگذاران خرد و کوچکتر را با خرید و فروش خود فریب دهند و در نهایت، آنها را مجبور به واگذاری سرمایه خود کنند.

در واقع، الگوی وایکوف برای کمک به معاملهگران کوچکتر طراحی شده تا با پیروی از حرکات مرد مرکب، متضرر نشوند.

سه قانون روش وایکوف

همانطور که گفته شد، الگوی Wyckoff از سه «قانون» استفاده میکند که عبارتند از:

قانون عرضه و تقاضا

اگر تقاضا برای یک دارایی بیشتر از عرضه موجود باشد، قیمت آن افزایش خواهد یافت. عکس این موضوع نیز صادق است: عرضه بیشتر و تقاضای ناکافی، باعث کاهش قیمت میشود.

این مفهوم در تجزیه و تحلیل نمودار، حتی خارج از روش وایکوف، یک مفهوم اساسی است. معاملهگران ارزهای دیجیتال میتوانند از نوارهای حجم معاملات به عنوان روشی آسان برای اندازهگیری عرضه و تقاضای فعال در بازار استفاده کنند.

قانون علت و معلول

در تئوری وایکوف، هیچ اتفاقی به طور تصادفی رخ نمیدهد و عملکرد یک دارایی، نتیجه چیزی است که در گذشته رخ داده است. به عنوان مثال، «انباشت» منطقهای است که با عملکرد ضعیف قیمت، اما افزایش حجم معاملات و به دنبال آن، یک بریک آوت مشخص میشود. این بریک آوت به این دلیل رخ میدهد که: در حالی که سرمایهگذاران خرد اعتماد خود را از دست میدهند، مرد مرکب در حال انباشت و خرید عرضه آنها در حین فروش است. در چرخه قیمت وایکوف، پدیده معکوسی را نیز میتوان مشاهده کرد: در حالی که سرمایهگذاران خرد در حال ورود به موقعیتهای خرید هستند، مرد مرکب با افزایش قیمت میفروشد.

قانون تلاش در برابر نتیجه

فعالیت قوی به طور مشابه، منجر به واکنش قوی قیمت خواهد شد. بنابراین، فعالیت در بازار، قدرت روند یک دارایی و مدت ماندگاری آن را دیکته میکند. به عنوان مثال، حجم معاملات بالا در یک روند صعودی، سودهای پایداری را به همراه دارد؛ زیرا حجم (تلاش) منعکسکننده عملکرد قیمت (نتیجه) است.

چرخه قیمت در تئوری وایکوف

اساسیترین ساختار در شاخص وایکوف، چرخه قیمت است. معاملهگران با تجزیه و تحلیل حرکات قیمت یک دارایی میتوانند مشخص کنند که آن دارایی در کدام مرحله از چرخه قرار دارد و چه زمانی قرار است وارد مرحله بعدی شود. چهار مرحله این چرخه عبارتند از:

1.انباشت در الگوی وایکوف

در منطقه انباشت، روند قیمت مسطح است یا با سرعت نسبتاً آهسته به سمت پایین میرود، در حالی که حجم معاملات در حال افزایش است. این مرحله غالباً با رویدادی به نام اوج فروش (Selling Climax یا SC) آغاز میشود که در آن، فروش از اوج قبلی به بالاترین سطح خود میرسد.

سپس، با تستهای ثانویه (Secondary Tests یا ST) فروش که همراه با ثبت اوجهای محلی اتفاق میافتد، مرحله رنج زدن (Ranging) شروع میشود. آنچه معاملهگران در این مرحله به دنبال آن هستند، رویداد اصلی منطقه انباشت، معروف به جهش یا حرکت فنری (Spring) است، یک نوسان در خارج از محدوده مورد انتظار و یک لحظه کلاسیک که مرد مرکب با نقدینگی اضافی خود اقدام به خرید میکند.

پس از وقوع این جهش، دارایی دوباره برگشتی را تجربه میکند که اغلب با آزمایش محدوده جهش فنری و ثبت یک سری کفهای بالاتر پیش از ورود به منطقه صعودی، مشخص میشود.

2.روند صعودی در الگوی وایکوف

پس از مرحله انباشت، دارایی به دورهای از قیمتهای رو به بالا منتقل میشود که با گذشت زمان، سرعت میگیرد.

این منطقه با بازگشت تدریجی سرمایهگذاران خرد یا کسانی که در فروشهای قبلی دچار بی اعتمادی شده بودند، مشخص میشود. هرچه این سرمایهگذاران اعتماد بیشتری پیدا میکنند، قیمت بیشتر افزایش مییابد و پس از آن است که مرد مرکب شروع به فروش موقعیت خود میکند.

به دنبال آن، یک چرخش رو به پایین مشاهده میشود که نشاندهنده آغاز مرحله توزیع است.

3.توزیع در الگوی وایکوف

هنگامی که یک چرخش قابلتوجه صورت میگیرد، دارایی شروع به آزمایش مجدد همان محدوده اوج میکند که با نام مرحله توزیع شناخته میشود.

در این مرحله، مرد مرکب فروش موقعیت خود را آغاز میکند و دارایی در میان خریدارانی که معتقدند هنوز هم فضا برای صعود وجود دارد، توزیع میشود. در این دوره، نوسانات کاهش مییابد، اما هیچ روند نزولی قابلتوجهی وجود ندارد و حتی ممکن است شاهد ثبت یک اوج جدید باشیم که به معاملهگران خرد دل و جرأت بیشتری میدهد! این دوره میتواند با پوشش رسانهای یا فعالیتهای دیگری همراه باشد که باعث ایجاد احساس کاذب صعودی میشود که کاملاً عاری از شواهد تکنیکال است.

پس از ثبت اوج مذکور، معروف به حرکت با فشار به سمت بالا (Upthrust Action یا UTA)، فشار فروش آغاز میشود که اکثر سرمایهگذاران انتظار آن را نداشتند و به همین دلیل، شروع به ایجاد اضطراب میکند.

4.روند نزولی در الگوی وایکوف

با گذر از مرحله توزیع، روند به سرعت نزولی میشود. در این مرحله، یک سری اوجهای پایینتر در یک روند رو به پایین ثبت میشود؛ معروف به آخرین نقاط عرضه (Last Points of Supply یا LPSY) که پس از آن، شاهد ظهور علائم ضعف (Signs of Weakness یا SOW) هستیم.

در این مرحله، خریدارانِ دیرهنگام وحشت میکنند و به سرعت اعتماد خود به بازار را از دست میدهند و به دنبال کاهش ضرر و زیان خود هستند، در حالی که مرد مرکب خیلی قبلتر از بازی خارج شده است.

پس از آن، قیمت دارایی به نقطهای میرسد که محل اوج فروش جدید است و چرخه جدیدی، با شروع مرحله انباشت، آغاز میشود.

آیا شاخص وایکوف برای بازار ارزهای دیجیتال جواب میدهد؟

در مورد اینکه آیا میتوان از الگوهای سنتی برای تجزیه و تحلیل و پیشبینی رفتار داراییهای رمزارزی استفاده کرد یا خیر، همواره بحثهایی وجود داشته است. این بحثها عمدتاً حول محور نوسانات ذاتی و ماهیت غیرقابل پیشبینی ارزهای دیجیتال، همراه با محیطهای معاملاتی آنها میچرخد که به طور قابلتوجهی با داراییهای سنتی متفاوت است.

با این وجود، الگوی وایکوف اکنون به عنوان یکی از روشهای رایج برای تحلیل بازار ارزهای دیجیتال شناخته میشود. در واقع، برای یک رمزارز با نقدینگی بالا مانند بیت کوین (BTC)، ویژگیهای ضروری برای استفاده از الگوی Wyckoff واضح و قابلمشاهده هستند. مشکل احتمالی هنگام تحلیل رمزارزهایی مطرح میشود که نقدینگی کم یا سابقه کمی دارند. در اینجا، اجرای روش وایکوف با توجه به پویایی بازار و کمبود داده، ممکن است دشوار باشد.

با این حال، این موضوع نقصی برای تئوری وایکوف نیست؛ زیرا چنین ارزهای دیجیتالی در کل غیرقابل پیشبینی هستند و معاملات آنها بدون در نظر گرفتن استراتژی مورد استفاده، با ریسک ذاتی همراه است.

خلاصه مطلب

در این مقاله به معرفی شاخص وایکوف و روش استفاده از آن پرداختیم. الگوی وایکوف اگر به درستی مورد استفاده قرار بگیرد، میتواند برای تعیین زمان ورود و خروج از بازارهای مالی، از جمله ارزهای دیجیتال، بسیار ارزشمند باشد. در واقع، موفقیت الگوی Wyckoff به عنوان یک استراتژی معاملاتی، به خود معاملهگر بستگی دارد که باید مطمئن باشد که جنبههای مختلف آن را به درستی اعمال میکند.

دیدگاه خود را ثبت کنید